土地の無償返還に関する届出書とは|提出するメリットと注意点

こちらのページでは土地の無償返還に関する届出書についてご説明します。借地権の認定課税を避けたい方は参考にしてください。

土地を無償で借りた場合、借主は貸主から借地権をもらったものとして多額の税金を支払う必要があります。土地を無償で借りた場合に課税される税金を借地権の認定課税と言います。

借地権の認定課税を避けるには、借主は土地価格の6%の地代を貸主に支払わなければいけません。しかし、社長が個人の資産として所有している土地を会社に貸す場合であっても高額な地代を支払うのは理屈に合わないという意見もありました。

そこで、昭和55年に「土地の無償返還に関する届出書」という制度が作られました。土地の無償返還に関する届出書を税務署に提出すると、土地を借りている法人が将来貸主に土地を無償で返還することを意思表示することになり、高額な地代を支払わなくとも借地権の認定課税を受けません。

社長が個人で持っている土地を法人が無償で借りる場合は、土地の無償返還に関する届出書を税務署に提出するようにしましょう。土地の無償返還に関する届出書は以下からダウンロードすることができます。

土地の無償返還に関する届出書の注意点を4つご紹介します。

土地の無償返還に関する届出書を提出することで借地権の認定課税を避けられるのは、貸主と借主のどちらか一方、もしくは両方が法人である場合です。貸主と借主の両方が個人である場合は土地の無償返還に関する届出書を提出することができません。なお、個人同士の賃貸借契約の場合は使用貸借通達で借地権の認定課税を避けることができます。

土地の無償返還に関する届出書は4通作成する必要があります。貸主、借主で1通ずつ保管し、貸主の所轄税務署に2通提出してください。なぜ貸主の所轄税務署に2通提出するかというと、そのうち1通は貸主の所轄税務署から借主の所轄税務署に送られるからです。

賃貸借契約書に「土地の使用後は無償で返す」と明記する必要があります。土地の無償返還に関する届出書を税務署に提出する際に、賃貸借契約書も一緒に提出するのですが、土地を無償で返すことが明記されていないと無効となってしまいます。

地代が無償であっても借地権の認定課税を避けることができますが、相続の際に土地に小規模宅地等の特例を適用できなくなってしまいます。小規模宅地等の特例とは、一定の要件を満たすと土地の評価額を最大80%減額できる制度なのですが、地代が無償である場合は小規模宅地等の特例を適用することができません。地代として固定資産税の2倍から3倍程度の地代を設定することをお勧めします。

土地の無償返還に関する届出書の提出期限は「土地を無償で返還することが定められた後遅滞なく」と定められているだけで明確ではありませんが、賃貸借契約を結んだ法人の確定申告書の提出期限までに提出すると良いでしょう。

例えば、3月決算の会社が9月に賃貸借契約を結んだ場合は、翌年の5月31日までに提出するのが一般的だと思います。仮に法人の確定申告期限までに提出していない場合には、後から提出することでも認められると思いますので、未提出の場合には速やかに提出することをお勧めします。

土地の無償返還に関する届出書を提出すると将来無償で借地権を返還することを確認したうえで土地の賃貸借契約を結んでいることになるので、借地権の評価額は0円とされています。

そのため、土地の評価額は自用地評価になるのではないかと思われる方もいらっしゃいますが、貸宅地として自用地評価額の80%で評価します。無償で返還することが約束されていても民法上の借地権は存在しており、土地所有者はその土地の使用が制限されるからです。

土地所有者が同族法人に土地を貸し、土地の無償返還に関する届出書を提出している場合、土地所有者は同族法人を通じて土地を自由に使用することができます。そのため、土地所有者と同族法人の株主が同一の場合には、同族法人の純資産価額の計算上、借地権として自用地評価額の20%を算入することになります。

つまり、貸主である個人で自用地評価額の80%(貸宅地評価)、借主である同族法人で自用地評価額の20%(借地権評価)とすることで、合計100%の評価となります。

土地所有者と同族法人の株主が同一の場合は、同族法人の評価をする際に自用地評価額の20%を借地権評価額として加算する必要がありますが、土地所有者と同族法人の株主が異なる場合は同族法人の評価に借地権評価額を加算する必要がありません。

例えば、故人が同族法人の株主で、土地所有者が配偶者の場合、土地所有者と同族法人の株主が異なりますので、同族法人の評価の際に借地権評価額を加算しません。土地所有者と同族法人の株主が異なるにもかかわらず、借地権評価額を誤って加算しているケースが多々あります。

借地権評価額を加算する必要がないのに加算し、相続税申告をしてしまった場合でも亡くなってから5年10ヵ月以内であれば更正の請求をすることができます。払い過ぎていた分は税務署より返金されます。払い過ぎた相続分を返信してもらうことを「相続税還付」と言います。

相続税還付について関心がある方は佐藤和基税理士事務所にご相談ください。佐藤和基税理士事務所は相続専門の税理士事務所で、相続税還付の実績が豊富です。相続税還付の可能性があるかの診断は無料で承っておりますので、お気軽にご相談ください。

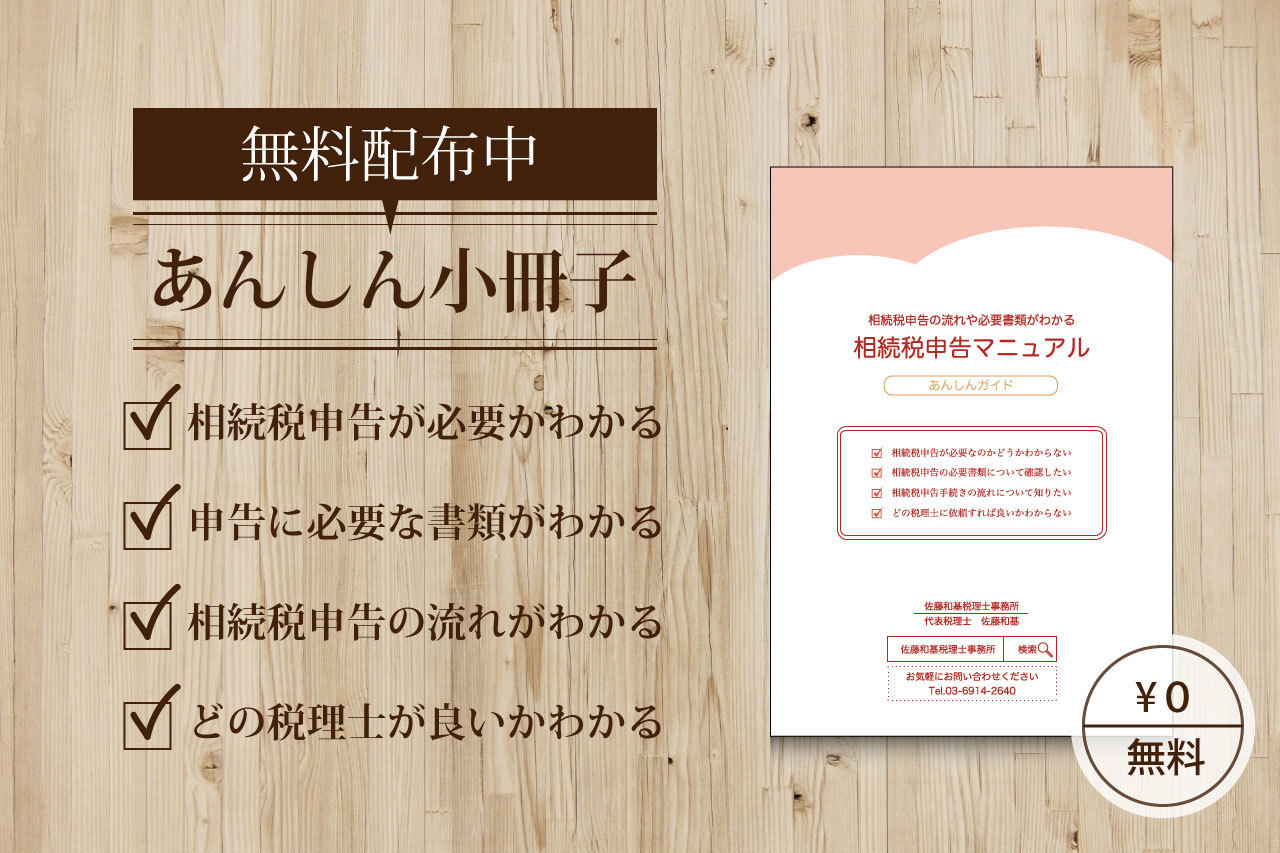

相続税申告マニュアルを無料で進呈

相続税申告マニュアルとは、相続税申告の流れや必要書類について解説したマニュアルです。税理士選びのポイントや佐藤和基税理士事務所が選ばれる理由についても紹介していますので、ご参考にしていただきますと幸いです。

相続税申告マニュアルをご希望の方はフォームに必要事項を入力のうえ「送信する」をクリックしてください。相続税申告マニュアルのダウンロードURLをメールにてお送りします。なお、相続税申告マニュアルのダウンロードは無料です。

また、相続に関するお役立ち情報をお伝えしているメールマガジンを無料で配信しておりますので、関心がある方は「メルマガを受け取る」を選択してください。

入力がうまくいかない場合は、上記内容をご確認のうえメールにてご連絡ください。

送信先アドレス:info@souzoku-satou.com