【相続税の計算方法】相続専門の税理士がわかりやすく解説

相続の準備を何もしないまま相続が発生してしまうと、思っていた以上に高額な相続税が課税されてしまい困ってしまう方が少なくありません。相続税がいくらくらい課税されるのか把握し、相続税対策が必要かどうか確認することをお勧めします。

こちらのページでは相続税の計算方法についてご説明します。なお、下記は相続税の計算方法について解説している動画です。アニメでわかりやすく解説しておりますので、文章よりも動画で相続税の計算方法について理解したい方はこちらの動画をご覧ください。

相続税の計算の流れは次のとおりです。各項目について計算例を挙げながらご説明します。

まずは、亡くなった人が所有していた財産の合計額を算出します。現金預貯金・株式・不動産など、故人の遺産を全て足し合わせます。なお、生命保険金や退職手当金は故人が死亡時に所有していたわけではありませんので民法上の相続財産ではありません。しかし、相続税を計算する際は生命保険金や退職手当金を相続財産とみなして相続税を計算します。

生命保険金や退職手当金のように被相続人が亡くなったことで相続人のものになった財産をみなし相続財産と言います。みなし相続財産も相続税の課税対象ですので、生命保険金と退職手当金を遺産に含めるのを忘れないように注意してください。ただし、生命保険金と退職手当金には非課税枠があり【500万円×法定相続人の数】が非課税となります。

また、墓地・仏壇・仏具・祭具等は非課税財産です。墓地・仏壇・仏具・祭具を遺産に含めて計算する必要はありません。みなし相続財産と非課税財産については「みなし相続財産とは|生命保険金等と死亡退職金等の非課税枠の計算例」をご覧ください。

故人が借金を抱えていた場合は遺産の合計額から差し引くことができます。なお、借金が多額で遺産の合計額がマイナスになってしまう場合は相続放棄を検討しても良いと思います。相続放棄を選択すると故人の借金を弁済する必要がなくなります。相続放棄については「相続放棄のメリットとデメリット|親の借金を相続しない方法」をご覧ください。

「①遺産の合計額を計算する」の計算例

相続人が妻・長男・二男の3人で、故人の財産状況が下記の場合の遺産の合計額を計算してみましょう。

| 故人の財産 | 評価額 |

|---|---|

| 現金預貯金 | 2,000万円 |

| 株式 | 1,000万円 |

| 不動産 | 5,000万円 |

| 生命保険金 | 3,000万円 |

| 退職手当金 | 500万円 |

| 墓地 | 300万円 |

| 借金 | 1,500万円 |

まず、現金預貯金・株式・不動産を足し合わせます。現金預貯金2,000万円+株式1,000万円+不動産5,000万円で合計8,000万円となります。

生命保険金と退職手当金には非課税枠があります。両方とも【500万円×法定相続人の数】が非課税となりますので、500万円×3人で1,500万円が非課税です。生命保険金は3,000万円ですので、3,000万円-1,500万円で1,500万円となります。退職手当金は500万円ですので、非課税枠以下なので退職手当金に対して相続税は課税されません。

したがって、現金預貯金・株式・不動産の合計額8,000万円に生命保険金を足し合わせた金額は、8,000万円+(生命保険金3,000万円-生命保険金の非課税枠1,500万円)で9,500万円となります。退職手当金は非課税枠以下ですので加算しません。

墓地300万円は非課税財産ですので、足し合わせる必要はありません。借金は遺産から差し引けますので9,500万円-借金1,500万円で遺産の合計額は8,000万円となります。

よって、計算式は下記のとおりです。

・現金預貯金、株式、不動産の合計額

2,000万円+1,000万円+5,000万円=8,000万円

・生命保険金から非課税枠を引いた金額

3,000万円-(500万円×3人)=1,500万円

・現金預貯金、株式、不動産、生命保険金から借金を引いた金額

(8,000万円+1,500万円)-1,500万円=8,000万円

死亡前3年以内に被相続人から相続人が贈与を受けていた場合、生前贈与がなかったものとして贈与額を相続財産に足し合わせて相続税を計算します。このように死亡前3年以内の贈与を加算する規定を生前贈与加算と言います。

相続税を減らすために亡くなる直前に慌てて贈与をおこなったとしても、死亡前3年以内の贈与は相続財産に含めて計算します。贈与時に贈与税を支払っていた場合は相続税額から贈与税額を控除することができます。なお、死亡前3年以内の贈与であっても相続や遺贈によって遺産を受け取っていない場合は生前贈与加算の対象となりません。

生前贈与加算について詳しく知りたい方は「生前贈与加算とは|相続人以外への贈与は3年以内でも対象外」をご覧ください。

「②生前贈与加算の対象の贈与を加算する」の計算例

故人が亡くなる4年前に妻に1,000万円を贈与し、2年前に二男に2,000万円を贈与し、1年前に孫に3,000万円を贈与した場合の遺産の合計額を計算してみましょう。

| 受贈者 | 贈与時期 | 贈与額 |

|---|---|---|

| 妻 | 4年前 | 1,000万円 |

| 二男 | 2年前 | 2,000万円 |

| 孫 | 1年前 | 3,000万円 |

まず、妻に対しての1,000万円の贈与は死亡前3年以内に含まれないので生前贈与加算の対象外となります。二男に対しての2,000万円の贈与は死亡前3年以内の贈与ですので生前贈与加算の対象です。孫に対しての3,000万円の贈与は死亡前3年以内の贈与ですが、孫は相続人ではありませんので生前贈与加算の対象外となります。

したがって、生前贈与加算の対象は二男に対する2,000万円の贈与のみです。「①遺産の合計額を算出する」で計算した遺産の合計額8,000万円に2,000万円を加算すると遺産の合計額は1億円となります。なお、「⑨税額控除を差し引く」で2,000万円を受け取った時に二男が納めた贈与税額を二男の相続税額から控除します。

よって、計算式は下記のとおりです。

・①の計算結果に生前贈与加算の対象の贈与を足し合わせた金額

8,000万円+生前贈与加算2,000万円=1億円

60歳以上の親・祖父母から20歳以上の子供・孫に贈与する際に相続時精算課税制度という制度を利用して贈与することができます。相続時精算課税制度を利用して贈与すると贈与額の合計が2,500万円になるまで贈与税が課税されません。

ただし、相続発生時に相続時精算課税制度で贈与した分を相続財産に含める必要があります。したがって、税金の支払い時期を贈与時ではなく相続時に先送りしているだけと言うことができるでしょう。相続時精算課税制度を利用して贈与をおこなっていた場合は相続時精算課税制度で贈与した分を遺産の合計額に加算する必要があります。

相続時精算課税制度について詳しく知りたい方は「相続時精算課税制度の3つのデメリットと注意点|節税効果はない」をご覧ください。

「③相続時精算課税制度の贈与を加算する」の計算例

故人が相続時精算課税制度を利用して長男に1,000万円の贈与をおこなっていた場合の遺産の合計額を計算してみましょう。

| 受贈者 | 相続時精算課税制度で贈与した金額 |

|---|---|

| 長男 | 1,000万円 |

「②生前贈与加算の対象の贈与を加算する」で算出した1億円に贈与額1,000万円を加算しますので、遺産の合計額は1億1,000万円となります。

よって、計算式は下記のとおりです。

・②の計算結果に相続時精算課税制度の贈与を足し合わせた金額

1億円+1,000万円=1億1,000万円

これまで計算した遺産の合計額から相続税の基礎控除額を差し引きます。相続税の基礎控除額は【3,000万円+(600万円×法定相続人の数)】で算出します。遺産の合計額よりも相続税の基礎控除額の方が大きい場合は相続税が課税されませんので、相続税の申告手続きをおこなう必要がありません。

相続税の基礎控除額について詳しく知りたい方は「相続税の基礎控除額の計算方法【2019年】|控除額以下なら申告不要」をご覧ください。

「④相続税の基礎控除額を差し引く」の計算例

法定相続人が3人の場合、相続税の基礎控除額は3,000万円+(600万円×3人)で4,800万円となります。「③相続時精算課税制度の贈与を加算する」で計算した1億1,000万円から基礎控除額4,800万円を差し引くと6,200万円となります。

よって、計算式は下記のとおりです。

・③の計算結果から相続税の基礎控除額を引いた金額

1億1,000万円-(3,000万円+600万円×3人)=6,200万円

遺産の合計額から相続税の基礎控除額を差し引いた金額を、相続人が法定相続分のとおりに相続したと仮定してそれぞれの取得額を計算します。法定相続分とは民法で定められた遺産の分け方の目安です。遺産の分け方について相続人全員で話し合って決める際は法定相続分を目安に話し合いがおこなわれます。

ここでは、実際の遺産の取得割合で取得額を計算するのではなく、法定相続分で遺産を分けたと仮定して取得額を計算します。法定相続分について詳しく知りたい方は「法定相続分とは|どの相続人が遺産をどのくらいもらえるのか」をご覧ください。

「相続税の計算方法⑤法定相続分で分けた場合の取得額を計算する」の計算例

相続人が妻・長男・二男の場合の法定相続分は、妻が遺産の2分の1、長男が遺産の4分の1、二男が遺産の4分の1です。

| 相続人 | 法定相続分 |

|---|---|

| 妻 | 遺産の1/2 |

| 長男 | 遺産の1/4 |

| 二男 | 遺産の1/4 |

「④相続税の基礎控除額を差し引く」で計算した6,200万円を法定相続分で分けたとすると妻の取得額は3,100万円、長男の取得額は1,550万円、二男の取得額は1,550万円です。

よって、計算式は下記のとおりです。

・法定相続分で分けた場合の妻の取得額

6,200万円×1/2=3,100万円

・法定相続分で分けた場合の長男の取得額

6,200万円×1/4=1,550万円

・法定相続分で分けた場合の二男の取得額

6,200万円×1/4=1,550万円

法定相続分で分けたと仮定した場合の取得金額に応じた相続税の金額を計算します。相続税の税率と控除額は下記の速算表のとおりです。

相続税の税率と控除額(平成27年以降)

| 取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | − |

| 1,000万円超〜3,000万円以下 | 15% | 50万円 |

| 3,000万円超〜5,000万円以下 | 20% | 200万円 |

| 5,000万円超〜1億円以下 | 30% | 700万円 |

| 1億円超〜2億円以下 | 40% | 1,700万円 |

| 2億円超〜3億円以下 | 45% | 2,700万円 |

| 3億円超〜6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

「⑥法定相続分で分けた場合の税率で計算する」の計算例

法定相続分で分けた場合の妻の取得額は3,100万円ですので、税率は20%、控除額は200万円です。したがって、相続税額は3,100万円×0.2-200万円で420万円です。

法定相続分で分けた場合の長男と二男の取得額はそれぞれ1,550万円ですので、税率は15%、控除額は50万円です。したがって、相続税額は1,550万円×0.15-50万円で182万5千円です。

よって、計算式は下記のとおりです。

・法定相続分で分けた場合の妻の相続税額

3,100万円×0.2-200万円=420万円

・法定相続分で分けた場合の長男の相続税額

1,550万円×0.15-50万円=182万5,000円

・法定相続分で分けた場合の二男の相続税額

1,550万円×0.15-50万円=182万5,000円

法定相続分で分けたと仮定して計算した各相続人の相続税額を全て足し合わせます。そして、実際の遺産の取得割合に応じて相続税を分配します。

「⑦実際の取得割合に応じた相続税額を計算する」の計算例

各相続人の実際の取得割合が下記の表のとおりであった場合の相続税額を計算します。

| 相続人 | 実際の取得割合 |

|---|---|

| 妻 | 60% |

| 長男 | 25% |

| 二男 | 15% |

「⑥法定相続分で分けた場合の相続税額を計算する」で、法定相続分で分けた場合の妻の相続税額は420万円、長男の相続税額は182万5千円、二男の相続税額は182万5千円です。相続税額を全て足し合わせると785万円となります。

相続税の合計額785万円を実際の取得割合で分配すると、妻の相続税額は785万円×0.6で471万円、長男の相続税額は785万円×0.25で196万2,500円、二男の相続税額は785万円×0.15で117万7,500円となります。

よって、計算式は下記のとおりです。

・妻の相続税額

785万円×0.6=471万円

・長男の相続税額

785万円×0.25=196万2,500円

・二男の相続税額

785万円×0.15=117万7,500円

相続人が配偶者・子供・親以外の場合は、相続税額を2割増しとします。故人の配偶者・子供・親以外が遺産を相続する場合、相続税額を2割増しとする制度を相続税額の2割加算と言います。相続税額の2割加算について詳しく知りたい方は「相続税額の2割加算の計算方法|婿養子は二割加算の対象者なのか」をご覧ください。

「⑧相続税額の2割加算の対象者の税額を2割増しにする」の計算例

本記事の例では、相続人が妻・長男・二男ですので2割加算の対象者はいません。仮に故人が妹に対して遺言書で遺産を渡し、妹の相続税額が1,000万円であった場合、妹は2割加算の対象者ですので、1,000万円×1.2で1,200万円を相続税として納める必要があります。

よって、妹の相続税額が1,000万円である場合の計算式は下記のとおりです。

・妹の相続税額

1,000万円×1.2=1,200万円

一定の要件を満たすと税額控除が受けられます。例えば、被相続人の配偶者は配偶者軽減が受けられます。配偶者軽減とは配偶者が取得した遺産の合計額が1億6千万円以下、もしくは法定相続分以下であれば税金がかからないという規定です。配偶者軽減については「相続税の配偶者控除の計算例|1億6千万円まで無税で相続できる」をご覧ください。

また、相続人が未成年であれば未成年者控除が受けられます。未成年者控除とは相続人が未成年の場合、20歳に達するまでの年数1年につき10万円が控除される規定です。未成年者控除の計算式は【(20歳-相続時の年齢)×10万円】です。17歳と6ヵ月で相続した場合は(20歳-17歳)×10万円で30万円が控除されることになります。

相続税の税額控除対象一覧について詳しく知りたい方は「相続税の税額控除対象一覧|外国税額控除・未成年者控除・障害者控除等」をご覧ください。

「⑨税額控除を差し引く」の計算例

「⑦実際の取得割合に応じた相続税額を計算する」で妻の相続税額を計算したところ471万円でしたが、妻は配偶者軽減を受けることができます。妻の遺産取得額は1億6千万円以下ですので妻の相続税額は0円となります。

また、「②生前贈与加算の対象の贈与を加算する」で二男が2年前に受け取った2,000万円は生前贈与加算の対象でした。2,000万円を受け取った際に納めた贈与税を相続税額から控除することができます。なお、20歳以上の人が親から2,000万円もらった場合の贈与税は5,855,000円です。二男の相続税額は5,855,000円を下回りますので二男の相続税額は0円となります。

効果的な相続税対策をおこなうには相続税を正確に試算する必要があります。相続税の金額が間違っていたら適切な相続税対策はおこなえないでしょう。しかし、相続税の簡易的な試算をおこない、大体の相続税額で相続税対策をおこなう税理士事務所が少なくありません。

例えば、相続税対策のために土地の相続税評価額を見積もる際、路線価×土地面積で計算する方が多いのですが、土地の相続税評価額を正確に見積もるには現地調査や役所調査をおこなう必要があります。相続税申告の際に現地調査や役所調査をおこなった結果、簡易的な試算をした時の数字と大きな差が生じてしまう場合があります。

遺産規模がそれほど大きくない場合は簡易的な試算でも十分かもしれませんが、遺産規模が大きい場合は相続発生前に詳細な試算をおこなうことをお勧めします。間違った試算結果に基づいて相続税対策をおこなってしまうと十分に節税できていないおそれがあります。

佐藤和基税理士事務所では相続税対策サービスと相続税申告サービスを併せてご依頼いただいた場合、相続が発生する前に相続税の詳細な試算をおこないます。相続税の正確な金額を把握できますので、適切な相続税対策をおこなうことができます。

また、相続税対策サービスと相続税申告サービスを併せてご依頼いただいた場合、相続税申告の料金の一部を前払いすることが可能です。相続税申告の料金を前払いすることで相続財産を減らすことができますので相続税を節税することができます。

例えば、遺産規模が15億円、相続税の税率区分が50%、相続税申告の税理士報酬が1,000万円の場合、相続発生後に税理士報酬を支払うと15億円に対して相続税が課税されます。しかし、仮に税理士報酬1,000万円の半分の500万円を生前に支払うと、相続財産は15億円-500万円で14億9,500万円となります。相続財産を500万円減らすことができますので、500万円×0.5で250万円の節税効果が得られます。

| 相続財産 | |

|---|---|

| 相続発生後に報酬を支払った場合 | 15億円 |

| 相続発生前に報酬を支払った場合 | 14億9,500万円 |

相続税申告の税理士報酬のうち、どのくらいの金額を前払いできるかについては別途お見積りさせていただきます。なお、遺産規模が大きくなければ簡易的な試算でも十分である可能性が高いでしょう。

簡易的な試算でも十分なのか、詳細な試算をおこなった方が良いかについては、遺産規模や相続財産の状況によっても異なりますので、どちらが良いかについてはご相談ください。相続税対策サービスについて詳しく知りたい方は下記のページをご覧ください。

佐藤和基税理士事務所は相続専門の税理士事務所です。佐藤和基税理士事務所の相続税申告サービスが選ばれる7つの理由について以下の動画にまとめましたのでご視聴いただきますと幸いです。

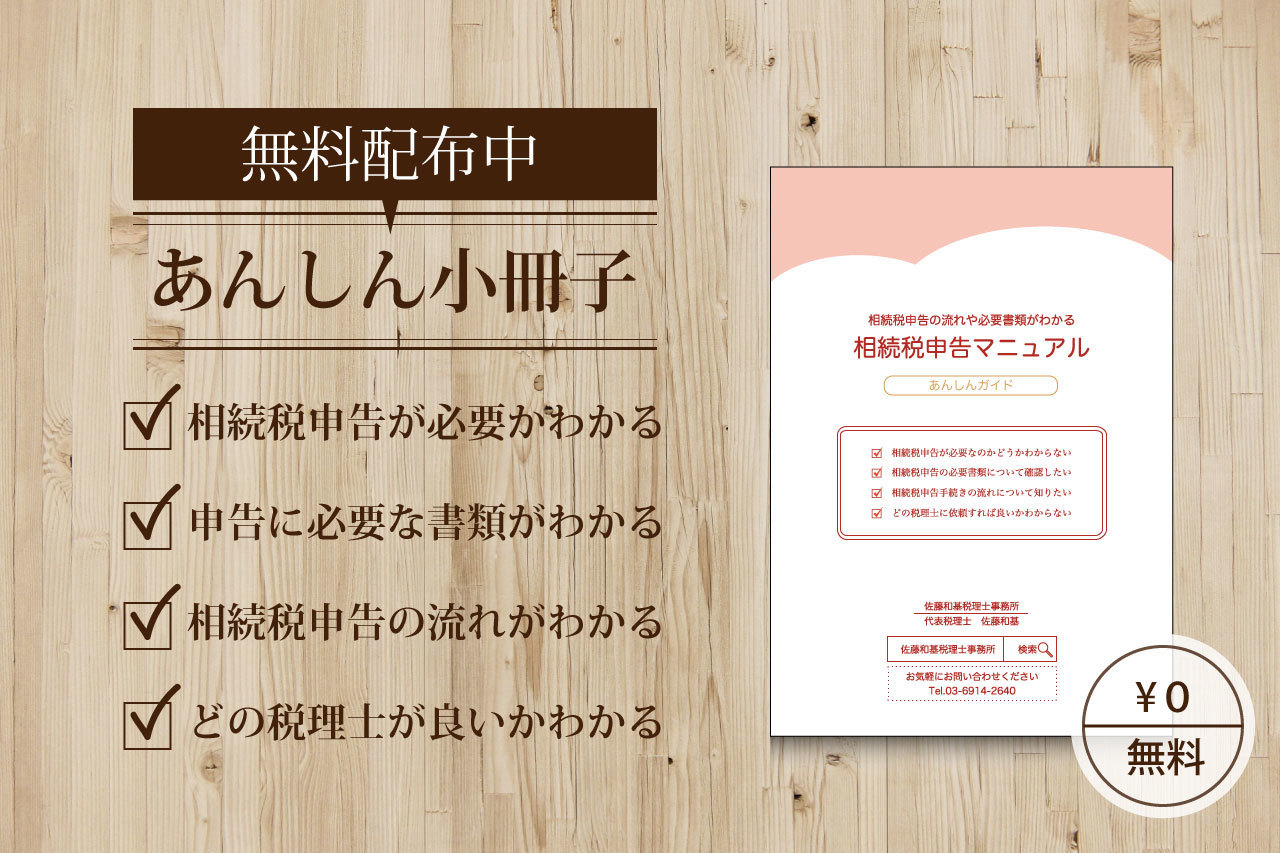

相続税申告マニュアルを無料で進呈

相続税申告マニュアルとは、相続税申告の流れや必要書類について解説したマニュアルです。税理士選びのポイントや佐藤和基税理士事務所が選ばれる理由についても紹介していますので、ご参考にしていただきますと幸いです。

相続税申告マニュアルをご希望の方はフォームに必要事項を入力のうえ「送信する」をクリックしてください。相続税申告マニュアルのダウンロードURLをメールにてお送りします。なお、相続税申告マニュアルのダウンロードは無料です。

また、相続に関するお役立ち情報をお伝えしているメールマガジンを無料で配信しておりますので、関心がある方は「メルマガを受け取る」を選択してください。

入力がうまくいかない場合は、上記内容をご確認のうえメールにてご連絡ください。

送信先アドレス:info@souzoku-satou.com