空き家の固定資産税改正と相続税|空き家対策特別措置法とは

平成27年に空き家対策特別措置法が施行されました。この税制改正によって、空き家に課税される固定資産税が実質的に増えることになります。空き家が社会問題となる中、空き家にかかる税金は今後ますます増える傾向にあるでしょう。こちらのページでは、空き家にかかる固定資産税と相続税について解説します。

土地を所有していると固定資産税が課税されます。固定資産税の金額は市区町村が定める課税標準額に基づいて算出され、1月1日時点の所有者へ納税通知が届きます。土地の固定資産税の計算式は土地に建物が建っているかどうかで異なります。

土地に建物が建っておらず、更地である場合、土地の固定資産税は「課税標準額×1.4%」で計算します。仮に土地の課税標準額が3,600万円である場合は3,600万円×0.014で504,000円です。なお、計算式の1.4%は自治体によって異なる場合があります。

土地に建物が建っている場合、200㎡まで固定資産税が6分の1になり、200㎡を超えた部分についても固定資産税が3分の1になります。仮に土地面積が600㎡で、課税標準額が3,600万円の土地があるとします。この土地の200㎡までの固定資産税は3,600万円÷600㎡×200㎡÷6×0.014で28,000円です。残りの400㎡の固定資産税は3,600万円÷600㎡×400㎡÷3×0.014で112,000円です。したがって土地の固定資産税は28,000円+112,000円で140,000円となります。

土地に建物が建っている場合、土地の固定資産税が200㎡まで6分の1、200㎡を超えた分は3分の1になる制度を住宅用地の特例と言います。住宅用地の特例は建物が建っていないと適用されませんので、住宅用地の特例を受けるために空き家を放置する人が大勢おり、それが問題となっていました。そこで、平成27年に空き家対策特別措置法が施行され、特定の空き家に関しては住宅用地の特例が適用されなくなりました。

空き家対策特別措置法とは「特定空き家」に指定された場合は住宅用地の特例を受けることができなくなるという法律です。以下の4つのうち1つでも該当する場合は特定空き家に指定される可能性があります。

建物が傾いていたり、損傷したりしており、壊れるおそれがある場合は特定空き家に指定される可能性があります。

排水が流出していたり、ごみを放置していたりしており、臭気が発生している場合は特定空き家に指定される可能性があります。

地域で定められた景観保全に関するルールに適合していなかったり、多数の窓ガラスが割れたまま放置されていたりしており、景観を損なっている場合は特定空き家に指定される可能性があります。

立木の枝が道路にはみ出し歩行者の通行を妨げていたり、住みついた動物が悪影響を及ぼしたりしている場合は特定空き家に指定される可能性があります。

特定空き家に指定されると自治体による立入調査が入り、指導がおこなわれます。指導によって改善できれば特定空き家の指定を解除することができます。しかし、改善できず勧告を受けてしまうと住宅用地の特例を受けることができなくなり、固定資産税の金額が増えてしまいます。

なお、立入調査を拒否したり、市区町村の勧告を無視してしまうと罰金を受けることになります。また、期限内に改善できない場合、強制的に解体撤去されることもあります。特定空き家に指定された場合は速やかに対応することをお勧めします。

空き家に課税される相続税の計算方法は以下のとおりです。

空き家の建物部分の相続税評価額は「固定資産税評価額×1.0」で計算します。したがって固定資産税評価額がそのまま相続税評価額となります。

空き家が建っている土地の相続税評価額は「自用地評価額」です。自用地とは第三者が使用していない土地のことで、自用地評価額とは自用地である場合の土地の評価額です。土地の相続税評価額の計算方法について詳しく知りたい方は「土地の相続税評価|路線価と倍率地域の計算方法」をご覧ください。

空き家の相続税を節税する方法として、空き家を賃貸に出すことをお勧めします。被相続人が不動産貸付業に使用していた土地を相続人も不動産貸付業に使用する場合、土地の評価額を200㎡まで50%減額することができます。この制度を「貸付事業用宅地等の特例」と言います。

ただし、平成30年度の税制改正によって相続開始前3年以内に不動産貸付業を始めた土地は貸付事業用宅地等の特例の対象外となりました。貸付事業用宅地等の特例について詳しく知りたい方は「貸付事業用宅地等の特例とは|平成30年度の税制改正で要件見直し」をご覧ください。

相続税を申告した後でも、亡くなってから5年10ヶ月以内であれば申告内容を見直し、相続税の金額を修正することが可能です。その結果、相続税を多く支払っていた場合はその分が返金されます。

相続税の申告額を下げることができないか確認したい方は佐藤和基税理士事務所にご相談ください。佐藤和基税理士事務所は相続税専門の税理士事務所で、相続税申告だけではなく相続税還付の実績も豊富です。相続税申告書の診断は無料で承りますので、まずはお気軽にお問い合わせください。

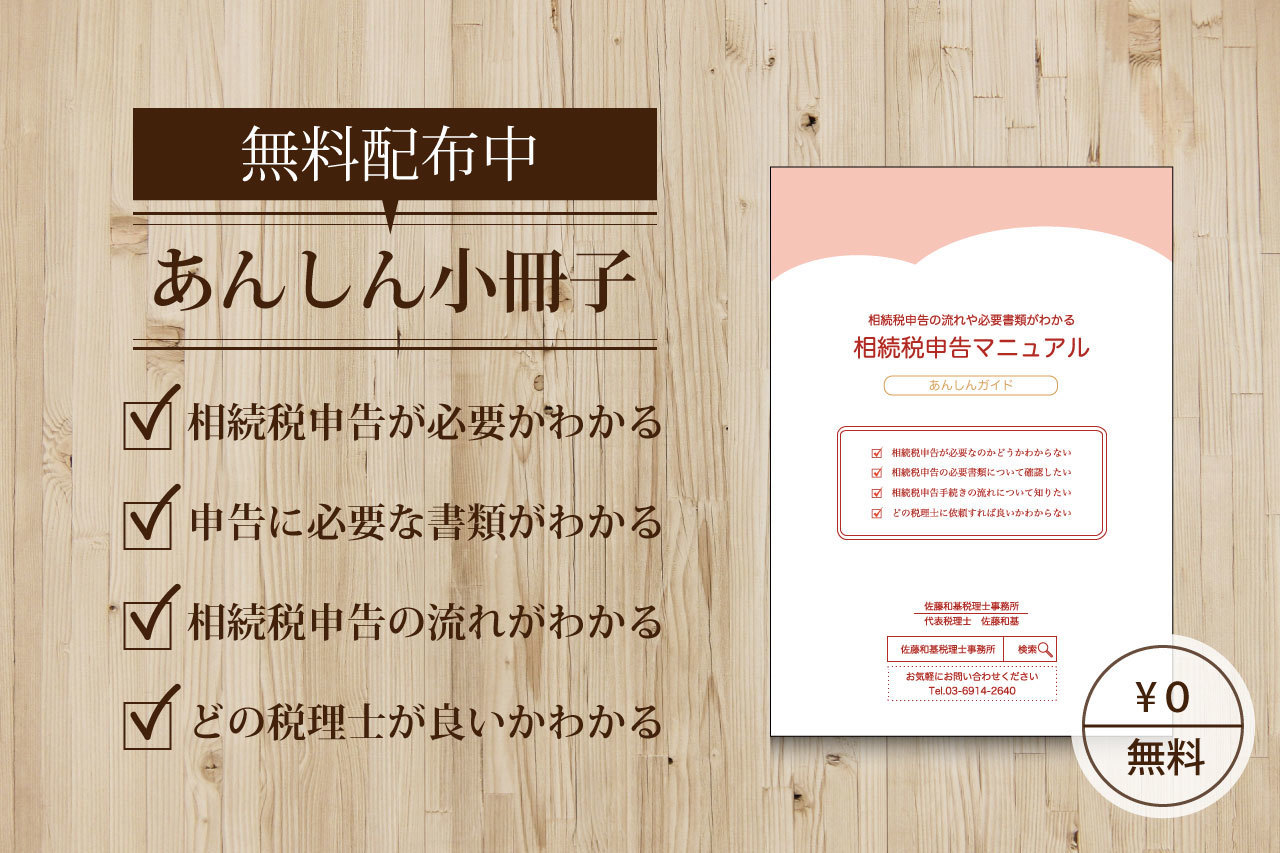

相続税申告マニュアルを無料で進呈

相続税申告マニュアルとは、相続税申告の流れや必要書類について解説したマニュアルです。税理士選びのポイントや佐藤和基税理士事務所が選ばれる理由についても紹介していますので、ご参考にしていただきますと幸いです。

相続税申告マニュアルをご希望の方はフォームに必要事項を入力のうえ「送信する」をクリックしてください。相続税申告マニュアルのダウンロードURLをメールにてお送りします。なお、相続税申告マニュアルのダウンロードは無料です。

また、相続に関するお役立ち情報をお伝えしているメールマガジンを無料で配信しておりますので、関心がある方は「メルマガを受け取る」を選択してください。

入力がうまくいかない場合は、上記内容をご確認のうえメールにてご連絡ください。

送信先アドレス:info@souzoku-satou.com