相続税の物納とは|土地などの不動産で相続税を支払う方法

相続税はお金での支払いが原則なのですが、分割払いであっても支払うことが難しい場合は相続財産の物納が認められています。こちらのページでは相続税の物納についてご説明します。なお、相続税を分割払いで支払うことを「延納」と言います。相続税の延納について詳しく知りたい方は「相続税の延納とは|相続税を分割して支払う方法と利子税の計算方法」をご覧ください。

相続税の物納とは相続税を相続財産で支払うことです。相続税の金額からすぐに支払うことができる金銭を差し引き、残りの金額を延納制度を利用しても支払うことが難しい場合は、相続税を相続財産で支払うことが可能です。

相続税の物納が認められるには下記の3つの要件を満たす必要があります。

相続財産と相続人がもともと所有している財産から相続税を支払い、残額を延納制度を利用しても支払うことが難しい場合、不足分を物納することができます。相続人が所有している財産から相続税を支払うことができる場合は物納制度を利用することができません。

物納の限度額の計算方法

相続税額-すぐ支払える金額-(年間の資金余剰額×延納期間)-臨時的な資力=物納の限度額

仮に相続税額が2,000万円、すぐ支払える金額が500万円、1年間の収入から支出を引いた金額が100万円、延納期間が10年間、臨時的な収入から臨時的な支出を引いた金額が200万円である場合、物納限度額は2,000万円-500万円-100万円×10年間-200万円で300万円です。

| 相続税の金額 | 2,000万円 |

|---|---|

| すぐ支払える金額 | 500万円 |

| 年間の資金余剰額 | 100万円 |

| 延納期間 | 10年間 |

| 臨時的な資力 | 200万円 |

| 物納の限度額 | 300万円 |

相続税の物納申請書と物納手続関係書類を相続税の申告期限までに提出する必要があります。なお、相続税の申告期限は相続の開始を知った日の翌日から10ヵ月以内です。相続税の申告期限について詳しく知りたい方は「相続税の申告期限と時効|無申告加算税・延滞税・重加算税とは」をご覧ください。

物納申請期限までに物納手続関係書類を提出することができない場合は物納手続関係書類期限延長届出書を提出することで、1回につき3ヵ月を限度として最長1年まで物納手続関係書類の提出期限を延長することが可能です。

相続財産であれば全て物納できるというわけではありません。国が処分するのに不適格な財産は物納申請が却下されることがあります。また、日本国外にある財産は物納することができません。なお、他に物納できる財産がない場合に限って物納可能な財産が規定されており、そのような財産を「物納劣後財産」と言います。

物納できる相続財産には順位が定められており、上位の相続財産がある場合は下位の相続財産を物納することができません。物納できる相続財産の順位は下記の表のとおりです。

| 順位 | 財産の種類 |

|---|---|

| 第1順位 | 不動産、船舶、国債証券、地方債証券、上場株式等 |

| 第2順位 | 非上場株式等 |

| 第3順位 | 動産 |

なお、不動産の価格は売買取引が成立する価格ではなく、相続税上の評価額となります。相続財産の評価方法について詳しく知りたい方は「【相続財産の評価方法】土地・家屋等の不動産や株式・株券等の評価」をご覧ください。

相続税を支払うことが難しい場合、不動産を物納するか、それとも不動産を売却するか迷われる方は少なくありません。それぞれのメリットについてご説明します。

不動産を売却する場合は譲渡所得税が課税されますが、物納であれば譲渡所得税が課税されません。また、不動産の買手を見つけるのが難しい場合は物納の方が良いでしょう。なお、不動産を売却する場合は仲介手数料として売買価格の3%を不動産会社に支払いますが、物納の場合は仲介手数料が発生しません。

物納する場合、不動産の価値は相続税評価額となります。不動産の売買価格が相続税評価額よりも高い場合は不動産を売却した方が良いでしょう。

相続税の物納を検討している方は佐藤和基税理士事務所にご相談ください。佐藤和基税理士事務所は相続税専門の税理士事務所で、相続税申告の実績が豊富です。なお、相続税申告書の内容を見直すことで相続税の金額が下がり、物納制度を利用しなくとも済む場合があります。相続税について相談したい方はお気軽にお問合せいただきますと幸いです。

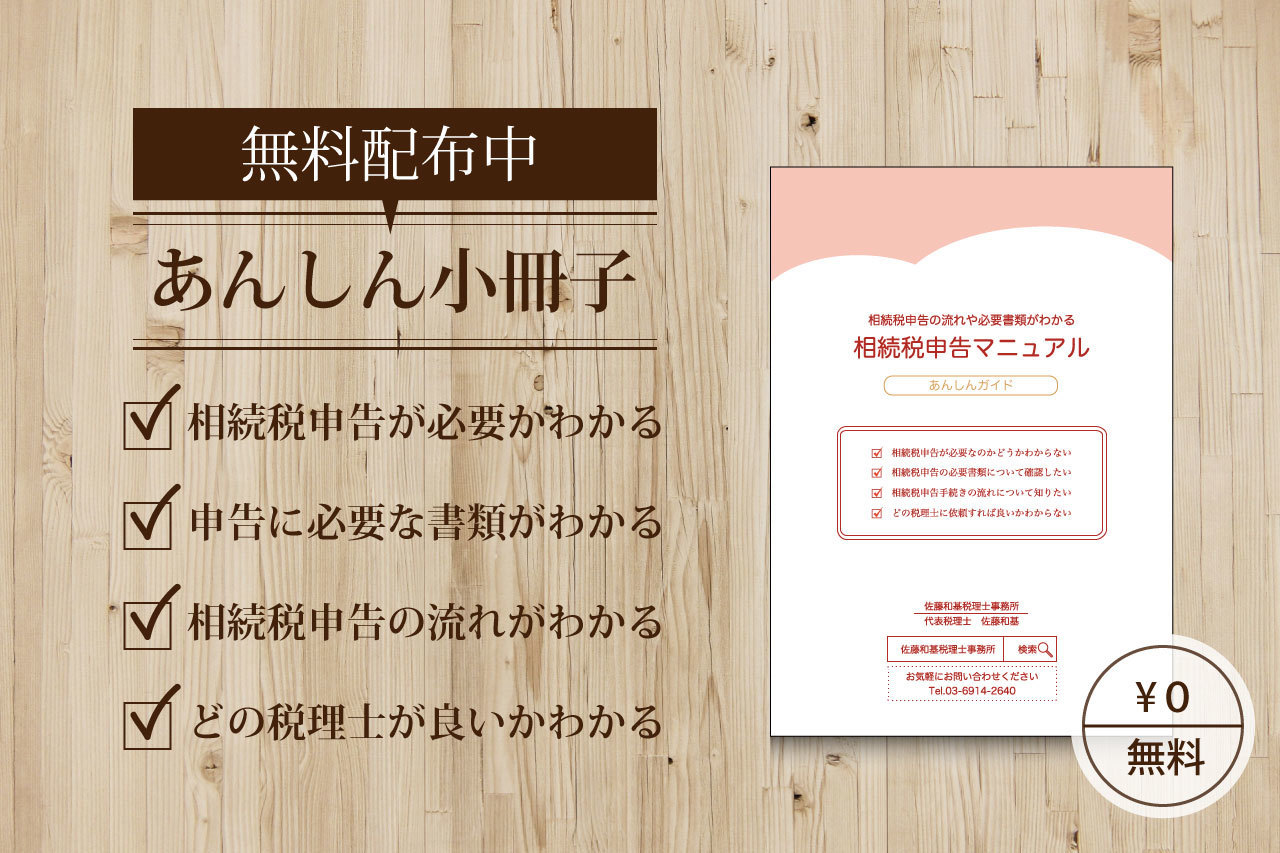

相続税申告マニュアルを無料で進呈

相続税申告マニュアルとは、相続税申告の流れや必要書類について解説したマニュアルです。税理士選びのポイントや佐藤和基税理士事務所が選ばれる理由についても紹介していますので、ご参考にしていただきますと幸いです。

相続税申告マニュアルをご希望の方はフォームに必要事項を入力のうえ「送信する」をクリックしてください。相続税申告マニュアルのダウンロードURLをメールにてお送りします。なお、相続税申告マニュアルのダウンロードは無料です。

また、相続に関するお役立ち情報をお伝えしているメールマガジンを無料で配信しておりますので、関心がある方は「メルマガを受け取る」を選択してください。

入力がうまくいかない場合は、上記内容をご確認のうえメールにてご連絡ください。

送信先アドレス:info@souzoku-satou.com