平成31年度の相続税・贈与税の税制改正大綱のポイント

平成30年12月14日に平成31年度の税制改正大綱が公表されました。こちらのページでは平成31年度の税制改正大綱のうち、相続税や贈与税など資産税関係の改正内容について解説します。過去の税制改正の内容については以下の記事をご覧ください。

・平成30年度の税制改正の内容

・令和2年度の税制改正の内容

・令和3年度の税制改正の内容

・令和4年度の税制改正の内容

・令和5年度の税制改正の内容

目次

1.平成31年度(2019年度)の相続税・贈与税の税制改正大綱のポイント一覧

平成31年の税制改正①個人事業者の事業用資産に係る相続税の納税猶予制度の創設

平成31年の税制改正②個人事業者の事業用資産に係る贈与税の納税猶予制度の創設

平成31年の税制改正③特定事業用宅地等に係る小規模宅地等の特例の見直し

平成31年の税制改正④教育資金の一括贈与非課税措置の延長・見直し

平成31年の税制改正⑤結婚・子育て資金の一括贈与非課税措置の延長・見直し

平成31年の税制改正⑥非上場株式等に係る相続税・贈与税の納税猶予制度の要件緩和

平成31年の税制改正⑧空き家の譲渡所得に係る3,000万円特別控除の要件見直し

2.相続税対策の相談

平成31年度の税制改正大綱のポイントを9つご紹介します。相続税対策をおこなうことを検討している方はご参考にしてください。

平成31年度(2019年度)の税制改正大綱のポイント一覧

税制改正によって、個人事業者であった故人から事業用資産を相続し、相続人が事業を継続する場合、事業用資産の相続税が猶予されることになりました。例えば、個人事業者であった父親が亡くなり、事業用に使っていた土地を子供が相続し、子供がその土地で事業をおこなう場合は土地の相続税が猶予されます。

相続税が猶予される事業用資産

・被相続人が事業に使っていた土地(400㎡まで)。

・被相続人が事業に使っていた建物(800㎡まで)。

・建物以外の減価償却資産で青色申告書の貸借対照表に計上されている資産。

ただし、被相続人が不動産貸付業で使っていた土地や建物は対象外となります。また、納税猶予制度を受けるには下記の要件を満たす必要があります。

相続税の納税猶予制度の要件

・認定経営革新等支援機関の指導および助言を受けて承継計画を策定していること。

・平成31年1月1日~平成40年12月31日の期間に事業用資産を相続すること。

・相続人が事業を継続し、担保を提供していること。

・被相続人が相続開始前に青色申告の承認を受けていること。

・相続人が相続開始後に青色申告の承認を受けていること。

承継計画とは事業用資産の承継前後の経営見直しについての計画です。承継計画を平成31年4月1日~平成36年3月31日の期間に都道府県に提出する必要があります。また、納税猶予が適用された場合は3年毎に継続届出書を税務署に提出しなければなりません。

相続人が亡くなるまで事業用資産を持ち続け、事業を継続した場合は猶予されていた相続税の全額が免除されますが、同族関係者以外の者へ事業用資産を一括譲渡する場合は猶予されていた相続税の一部が免除されます。

| 免除される相続税 | |

|---|---|

| 事業用資産を一生涯所有した場合 | 相続税の全額 |

| 事業用資産を一括譲渡した場合 | 相続税の一部 |

なお、この納税猶予制度を受ける場合は特定事業用宅地等に対する小規模宅地等の特例を受けることができません。小規模宅地等の特例とは一定の要件を満たすと土地の相続税評価額を最大80%減額できる制度です。小規模宅地等の特例については「小規模宅地等の特例の要件【改正版】|土地の相続税評価を最大8割減」をご覧ください。

税制改正によって、個人事業者が事業用資産を贈与し、贈与を受けた人が事業を継続する場合、事業用資産の贈与税が猶予されることになりました。例えば、個人事業者である父親が子供に事業用に使っていた土地を贈与し、子供がその土地で事業をおこなう場合は土地の贈与税が猶予されます。

贈与税が猶予される事業用資産

・贈与者が事業に使っていた土地(400㎡まで)。

・贈与者が事業に使っていた建物(800㎡まで)。

・建物以外の減価償却資産で青色申告書の貸借対照表に計上されている資産。

相続税の納税猶予制度と同様、故人が不動産貸付業で使っていた土地や建物は対象外となります。また、納税猶予制度を受けるには下記の要件を満たす必要があります。

贈与税の納税猶予制度の要件

・認定経営革新等支援機関の指導および助言を受けて承継計画を策定していること。

・平成31年1月1日~平成40年12月31日の期間に事業用資産を贈与すること。

・贈与日までに引き続き3年以上にわたりその特定事業用資産に係る事業に従事していること。

・相続人が事業を継続し、担保を提供していること。

・受贈者の年齢は20歳以上であること(平成34年4月1日以後は18歳以上)。

承継計画は平成31年4月1日~平成36年3月31日の期間に都道府県に提出する必要があります。納税猶予が適用された場合は3年毎に継続届出書を提出しなければなりません。

贈与者の死亡時には事業用資産を贈与時の時価で相続財産に含めて相続税を計算します。その際、都道府県の確認を受ければ相続税の納税猶予制度の適用を受けることができます。

受贈者が亡くなるまで事業用資産を持ち続け、事業を継続した場合は猶予されていた贈与税の全額が免除されますが、同族関係者以外の者へ事業用資産を一括譲渡する場合は猶予されていた贈与税の一部が免除されます。

| 免除される贈与税 | |

|---|---|

| 事業用資産を一生涯所有した場合 | 相続税の全額 |

| 事業用資産を一括譲渡した場合 | 相続税の一部 |

また、事業用資産をもらう人が子供や孫などの直系卑属以外であっても、贈与者がその年の1月1日時点で60歳以上であれば相続時精算課税制度を受けることができるようになりました。

相続時精算課税制度とは60歳以上の親や祖父母から20歳以上の子供や孫に贈与する場合に選択できる制度です。相続時精算課税制度を利用して贈与した場合、合計2,500万円の贈与まで無税で贈与することが可能です。

子供や孫への贈与でなければ相続時精算課税制度を利用することができなかったのですが、60歳以上の人が事業用資産を贈与する場合、受贈者が子供や孫などの直系卑属以外であっても相続時精算課税制度を利用することができるようになりました。

相続時精算課税制度の適用対象者が拡大することで、後継者が子供や孫などの直系卑属でなくとも承継しやすくなるでしょう。相続時精算課税制度について詳しく知りたい方は「相続時精算課税制度の3つのデメリットと注意点|節税効果はない」をご覧ください。

故人や故人と生計を一にする親族が事業用に使っていた土地を相続人が同じ用途で使用する場合、土地の評価額を400㎡まで80%減額することができます。この制度を特定事業用宅地等に係る小規模宅地等の特例と言います。

今回の税制改正によって相続開始前3年以内に事業用に使われ始めた土地は特定事業用宅地等に係る小規模宅地等の特例の対象外となります。これまでは亡くなる直前に土地を事業用に使い始めても小規模宅地等の特例が適用されましたが、今後は亡くなる前3年以内に土地を事業用に使い始めた場合は小規模宅地等の特例が適用されません。

ただし、土地の上にある事業用の減価償却資産の価額が土地価額の15%以上である場合、従来どおり相続開始前3年以内に事業用に使われ始めた土地であっても小規模宅地等の特例が適用されます。

この改正は平成31年4月1日以後に相続や遺贈で取得する財産の相続税に適用されます。ただし、平成31年3月31日以前から事業用に使われている土地には適用されません。

なお、小規模宅地等の特例は特定事業用宅地等だけではなく、特定居住用宅地等や貸付事業用宅地等にも適用することが可能です。小規模宅地等の特例について詳しく知りたい方は「小規模宅地等の特例の要件【改正版】|土地の相続税評価を最大8割減」をご覧ください。

教育資金の一括贈与非課税措置とは信託銀行等に子供や孫の教育資金を信託すると1,500万円まで贈与税が非課税になるという制度です。教育資金の一括贈与非課税措置のお申込み期限は平成31年3月31日まででしたが、税制改正によって2年間延長されることになりました。

ただし、これまでは受贈者の所得制限がなかったのですが、これからは受贈者の前年の合計所得金額が1,000万円を超える場合、教育資金の一括贈与非課税措置が適用されません。

この改正は平成31年4月1日以後の贈与から適用されます。教育資金の一括贈与非課税措置について詳しく知りたい方は「教育資金贈与信託のデメリット|30歳までに使い切れないと課税対象」をご覧ください。

結婚・子育て資金の一括贈与非課税措置とは信託銀行等に子供や孫の結婚資金・子育て資金を信託すると1人1,000万円まで贈与税が非課税になるという制度です。結婚・子育て資金の一括贈与非課税措置のお申込み期限は平成31年3月31日まででしたが、税制改正によって2年間延長されることになりました。

ただし、これまでは受贈者の所得制限がなかったのですが、これからは受贈者の前年の合計所得金額が1,000万円を超える場合、結婚・子育て資金の一括贈与非課税措置が適用されません。この改正は平成31年4月1日以後の贈与から適用されます。

非上場株式等に係る相続税・贈与税の納税猶予制度とは後継者が現経営者から自社株を相続や贈与によって取得した場合、一定の要件を満たすと相続税・贈与税の納税が猶予される制度です。

中小企業のオーナーにとって換金性のない自社株に多額の相続税が課税されることは死活問題になる場合がありますが、この制度を利用することで円滑な事業承継をおこなうことができます。

ただし、資産保有型会社や資産運用型会社は非上場株式等に係る相続税・贈与税の納税猶予制度を受けることができません。なお、納税猶予が適用された後に資産保有型会社や資産運用型会社の要件を満たし、資産保有型会社や資産運用型会社になった場合は納税猶予が取り消されてしまいます。

しかし、今回の税制改正によって一定のやむをえない事情により、納税猶予適用後に資産保有型会社や資産運用型会社の要件を満たし、資産保有型会社や資産運用型会社になったとしても、該当した日から6ヵ月以内に資産保有型会社や資産運用型会社に該当しなくなった場合は納税猶予が適用されるようになりました。

2018年6月に公布された「民法の一部を改正する法律」によって成人年齢が20歳から18歳に引き下げられることに伴い、下記の制度の年齢要件を見直します。なお、平成34年4月1日以後の相続・贈与から適用されます。

改正される年齢要件①相続税の未成年者控除の対象年齢

相続人が未成年者の場合、その相続人の相続税額から一定の金額を差し引きます。この規定を「相続税の未成年者控除」と言います。成人年齢の引き下げに伴い、相続税の未成年者控除の対象年齢が20歳未満から18歳未満になります。

改正される年齢要件②相続時精算課税制度の受贈者年齢

相続時精算課税制度とは60歳以上の親や祖父母から20歳以上の子供や孫に対して贈与する場合、贈与額の合計が2,500万円になるまで贈与税が課税されない制度です。成人年齢の引き下げに伴い、相続時精算課税制度の受贈者の年齢要件が20歳以上から18歳以上になります。

相続時精算課税制度について詳しく知りたい方は「相続時精算課税制度の3つのデメリットと注意点|節税効果はない」をご覧ください。

改正される年齢要件③相続時精算課税選択の特例の受贈者年齢

相続時精算課税選択の特例とは親や祖父母から住宅取得資金を受け取る場合、一定の要件を満たすと親や祖父母が60歳未満であっても相続時精算課税が適用される制度です。贈与額の合計が2,500万円まで非課税となりますが、相続時に贈与額に対して相続税が課税されます。成人年齢の引き下げに伴い、相続時精算課税選択の特例の受贈者の年齢要件が20歳以上から18歳以上になります。

改正される年齢要件④直系尊属の贈与に対する贈与税の税率の特例の対象年齢

20歳以上の方が直系尊属から贈与を受けた場合の贈与税の税率は、それ以外の贈与に対する贈与税の税率よりも低くなります。この規定を「直系尊属の贈与に対する贈与税の税率の特例」と言います。成人年齢の引き下げに伴い、直系尊属の贈与に対する贈与税の税率の特例の受贈者年齢が20歳以上から18歳以上になります。

贈与税の計算方法について詳しく知りたい方は「生前贈与の2つのメリットと4つのデメリット【相続税の節税対策】」をご覧ください。

改正される年齢要件⑤非上場株式等に係る贈与税の納税猶予制度の受贈者年齢

非上場株式等に係る贈与税の納税猶予制度とは後継者が現経営者から自社株を贈与によって取得した場合、一定の要件を満たすと贈与税の納税が猶予される制度です。成人年齢の引き下げに伴い、非上場株式等に係る贈与税の納税猶予制度の受贈者年齢が20歳以上から18歳以上になります。

空き家の譲渡所得に係る3,000万円特別控除とは相続によって空き家になった不動産を相続人が売却し、一定の要件を満たした場合、不動産を売却した際の譲渡所得から3,000万円を控除できる制度です。

今回の税制改正によって老人ホームに入居したため空き家となった不動産についても以下の要件を満たす場合は特別控除が適用されるようになりました。なお、この改正は平成31年4月1日以後の譲渡から適用されます。

税制改正によって追加された特別控除の適用要件

・被相続人が要介護認定を受け、相続の直前まで老人ホームに入居していたこと。

・老人ホームに入居してから相続直前まで不動産を事業用や貸付用に使用せず、被相続人以外の者が居住用に使っていないこと。

なお、空き家に課税される固定資産税と相続税について詳しく知りたい方は「空き家の固定資産税改正と相続税|空き家対策特別措置法と空き家問題」をご覧ください。

2018年7月に公布された「民法及び家事事件手続法の一部を改正する法律」によって配偶者居住権が創設されたことに伴い、相続税における配偶者居住権の評価方法の取扱いが定められました。

配偶者居住権とは被相続人の配偶者が相続開始時に住んでいた家を死ぬまで無償で住み続けることができる権利のことです。例えば、被相続人が所有していた家を子供に相続させ、配偶者が配偶者居住権を相続するという利用の仕方が想定されています。

配偶者居住権は所有権に比べて評価が低いので、建物の所有権を配偶者が相続する場合よりも多くの現金預貯金を配偶者に相続させることが可能です。

配偶者居住権の相続税評価額の計算式

建物の時価-建物の時価×(残存耐用年数-存続年数)÷残存耐用年数×存続年数に応じた民法の法定利率による複利現価率=配偶者居住権の相続税評価額

配偶者居住権が設定された建物の所有権の相続税評価額の計算式

建物の時価-配偶者居住権の相続税評価額=建物の所有権の相続税評価額

配偶者居住権が設定された建物の敷地の利用に関する権利の相続税評価額の計算式

土地等の時価-土地等の時価×存続年数に応じた民法の法定利率による複利現価率=敷地の利用に関する権利の相続税評価額

配偶者居住権が設定された建物の敷地の所有権の相続税評価額の計算式

土地等の時価-敷地の利用に関する権利の相続税評価額=建物の敷地の所有権の相続税評価額

建物と土地の時価は配偶者居住権が設定されていない場合の時価のことです。また、残存耐用年数とは耐用年数に1.5を乗じて計算した年数から経過年数を引いた年数です。

存続年数は居住権の期間が終身の場合は平均余命年数ですが、居住権の期間が終身でない場合は遺産分割協議等で定められた存続期間の年数となります。

相続税や贈与税に関する税制は毎年変わります。税理士であっても全ての改正内容を正確に把握するのは簡単なことではありません。しかし、税制改正の内容を十分に理解していなければ有効な相続税対策はできないでしょう。

最新の税制に合った有効な相続税対策をおこないたい方は佐藤和基税理士事務所にご相談ください。佐藤和基税理士事務所は相続税専門の税理士事務所で、相続税に関する知識や実績が豊富です。相続税について相談したい方はお気軽にお問合せいただきますと幸いです。

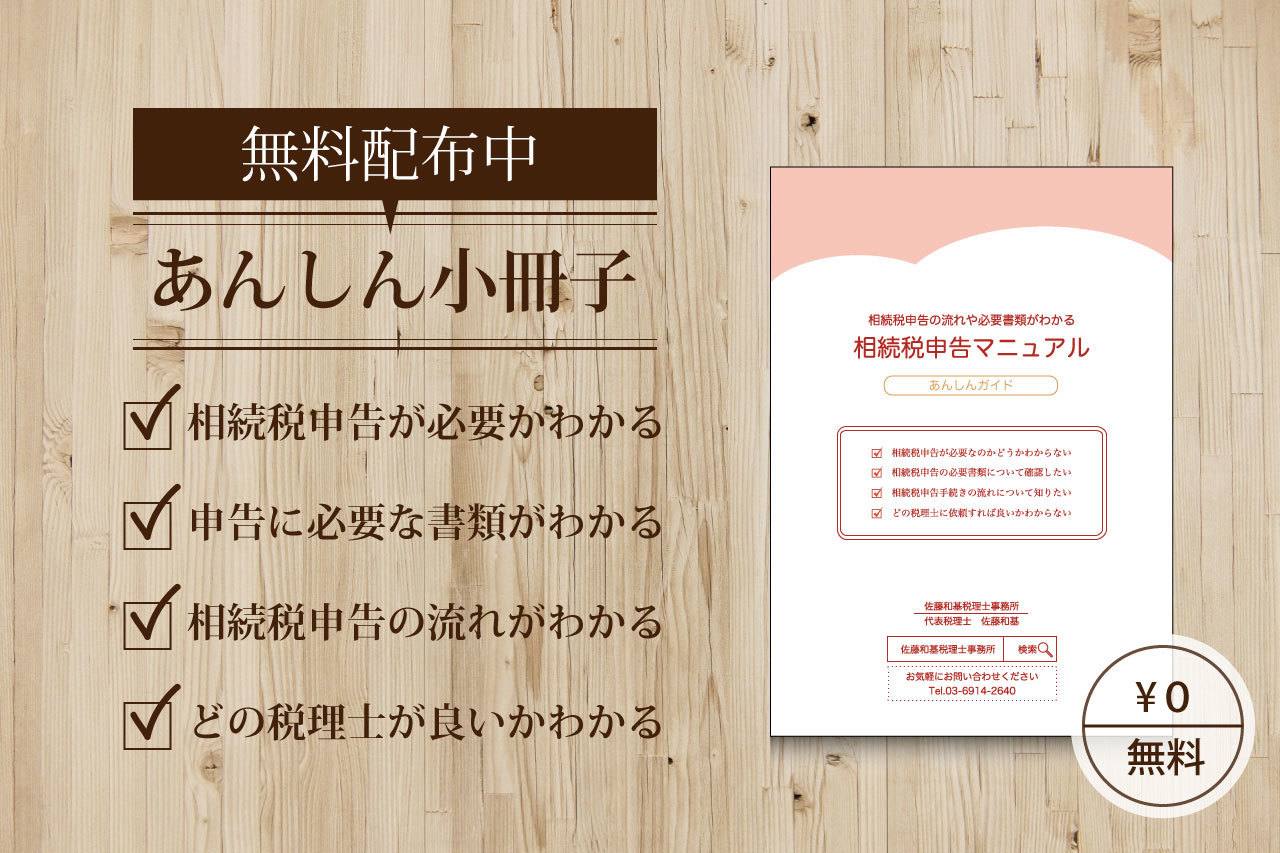

相続税申告マニュアルを無料で進呈

相続税申告マニュアルとは、相続税申告の流れや必要書類について解説したマニュアルです。税理士選びのポイントや佐藤和基税理士事務所が選ばれる理由についても紹介していますので、ご参考にしていただきますと幸いです。

相続税申告マニュアルをご希望の方はフォームに必要事項を入力のうえ「送信する」をクリックしてください。相続税申告マニュアルのダウンロードURLをメールにてお送りします。なお、相続税申告マニュアルのダウンロードは無料です。

また、相続に関するお役立ち情報をお伝えしているメールマガジンを無料で配信しておりますので、関心がある方は「メルマガを受け取る」を選択してください。

入力がうまくいかない場合は、上記内容をご確認のうえメールにてご連絡ください。

送信先アドレス:info@souzoku-satou.com