【保険法第44条】生命保険金の受取人を遺言書で変更できる

平成22年4月1日に保険法が施行されました。保険法の第44条では「生命保険の受取人を遺言書によって変更できる」と規定されています。こちらのページでは生命保険の受取人を遺言書で変更した場合に課税される税金についてご説明します。生命保険の受取人変更を検討している方はご参考にしてください。

保険法第44条に以下の2つの規定があります。

保険法第44条の規定

- 保険金受取人の変更は、遺言によってもすることができる。

- 遺言による保険金受取人の変更は、その遺言が効力を生じた後、保険契約者の相続人がその旨を保険者に通知しなければ、これをもって保険者に対抗することができない。

したがって、遺言書に保険金の受取人を変更する旨が書かれている場合は、保険会社に連絡をして保険金の受取人を変更してもらうことが可能です。

遺言書に生命保険の受取人を変更する旨が書かれており、保険金の受取人を変更した場合、遺贈によって保険金を取得したものとみなされ、相続税が課税されます。なお、遺贈とは遺言書によって財産を受け取ることです。

この場合、相続人がみなし遺贈によって保険金を取得したことになりますので、生命保険金等の非課税枠を利用することができます。生命保険金等の非課税枠とは生命保険金等の一部が非課税となる規定で、「500万円×法定相続人の数」が非課税となります。

生命保険金等の非課税枠について詳しく知りたい方は「生命保険で相続税の節税対策|非課税枠で税金を控除する仕組み」をご覧ください。

保険金の金額が3,000万円で受取人が長男である生命保険を父親がかけている状態で、父親が亡くなり、法定相続人が母親、長男、二男の3人とします。父親の遺言書を確認したところ、生命保険金の受取人を二男に変更すると書かれていた場合の相続税の計算方法についてご説明します。

まず、生命保険金等の非課税額を計算します。生命保険金等の非課税額は500万円×法定相続人の数で計算しますので、500万円×3人で1,500万円となります。非課税額1,500万円を生命保険金3,000万円から差し引くことができますので、3,000万円-1,500万円で、生命保険金の課税価格は1,500万円です。

相続に関する規定は数多くあり、全ての規定を理解することは難しいでしょう。また、毎年税制改正があるので、変更点を確認するだけで一苦労です。しかし、相続税対策をおこなうのであれば相続に関するあらゆる法律を十分に理解する必要があります。

相続税対策について専門家からアドバイスを受けたい方は佐藤和基税理士事務所にご相談ください。佐藤和基税理士事務所は相続税専門の税理士事務所で、相続に関する知識や実績が豊富です。相続税について相談したい方はお気軽にお問合せいただきますと幸いです。

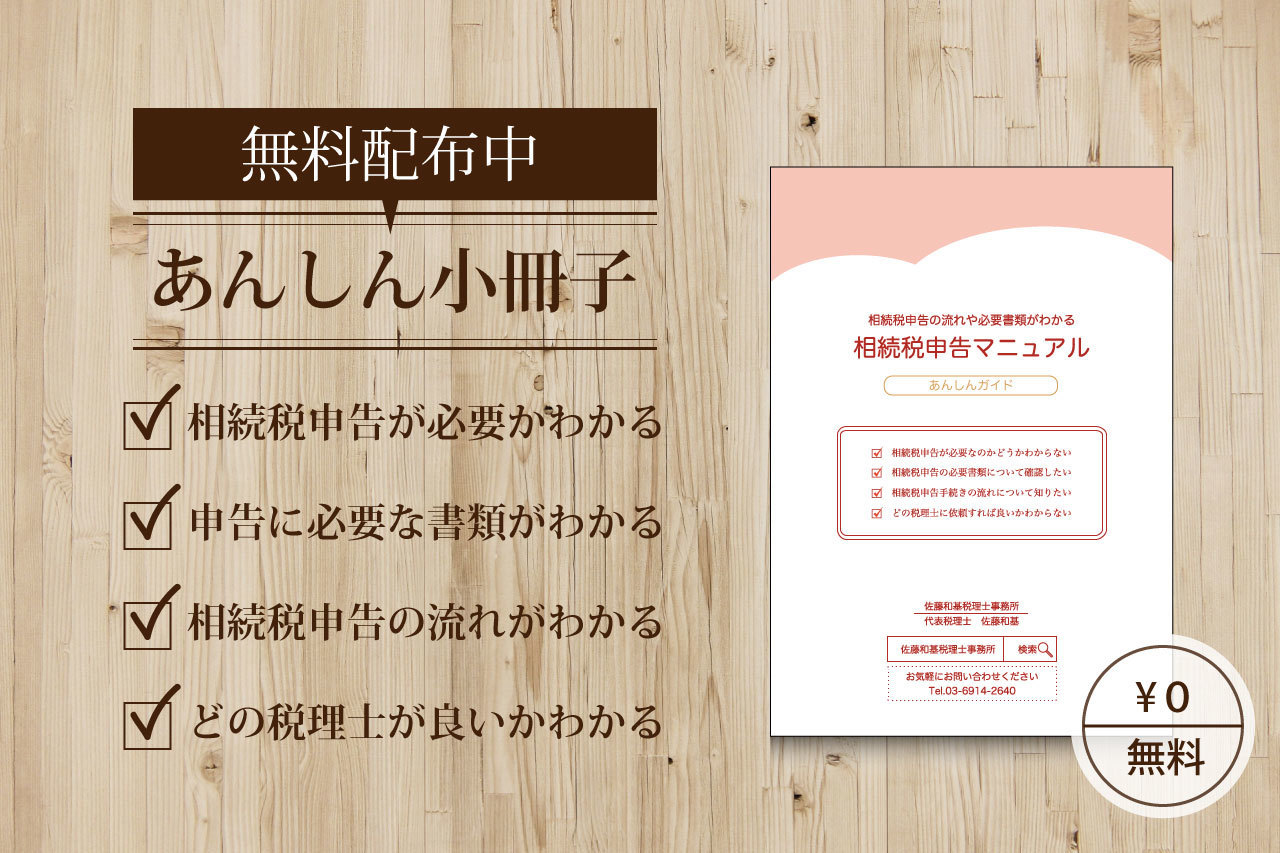

相続税申告マニュアルを無料で進呈

相続税申告マニュアルとは、相続税申告の流れや必要書類について解説したマニュアルです。税理士選びのポイントや佐藤和基税理士事務所が選ばれる理由についても紹介していますので、ご参考にしていただきますと幸いです。

相続税申告マニュアルをご希望の方はフォームに必要事項を入力のうえ「送信する」をクリックしてください。相続税申告マニュアルのダウンロードURLをメールにてお送りします。なお、相続税申告マニュアルのダウンロードは無料です。

また、相続に関するお役立ち情報をお伝えしているメールマガジンを無料で配信しておりますので、関心がある方は「メルマガを受け取る」を選択してください。

入力がうまくいかない場合は、上記内容をご確認のうえメールにてご連絡ください。

送信先アドレス:info@souzoku-satou.com