税務代理権限証書とは|相続税の修正申告・還付請求で必要

こちらのページでは税務代理権限証書についてご説明します。

目次

税務代理権限証書とは税理士が納税者の代わりに申告書を作成する場合に税務署に提出する書類です。税務代理権限証書の様式は以下をご覧ください。

日本では、法人税・所得税・贈与税・相続税等について納税者自身が税額を申告し、納税をする申告納税制度がとられています。しかし、自身で申告すると内容や税額に誤りがある場合があるので、納税者の多くは税理士に申告手続きを依頼します。税理士が申告書を作成した場合は税務代理権限証書を申告書に添付する必要があります。

税務調査が入る際は、税務代理権限証書に書いてある税理士に連絡が入ります。税務代理権限証書を添付していないと、税務署とのやり取りを納税者自身がしなければならなくなってしまいますので、添付漏れがないようにしましょう。

税務代理権限証書について、税理士法第30条には次のような記載があります。

税理士法第30条(税務代理の権限の明示)

税理士は、税務代理をする場合においては、財務省令で定めるところにより、その権限を有することを証する書面を税務官公署に提出しなければならない。

つまり、納税者の代わりに税務をおこなう場合は税務代理人としての権限を証明するために書類を提出する必要があり、その書類が税務代理権限証書ということです。

相続税の修正申告とは相続税の納税額が不足していたことがわかり、税務署に税金を追加で納める必要があると申告することです。修正申告をする場合は不足分を納める必要があります。

相続税の還付請求とは相続税の納税額が多すぎたことがわかり、税務署に税金を返金してもらう必要があると申告することです。還付請求が認められた場合は払い過ぎていた分を返金してもらうことができます。

相続税の修正申告や還付請求をおこなう際に、手続きを税理士に任せる場合、委任する税理士の名前を税務代理権限証書に記載し、提出書類に添付する必要があります。

修正申告や還付請求に関する税務署とのやり取りは税務代理権限証書に記載されている税理士がおこないます。相続税を当初申告した際に手続きをおこなった税理士には連絡が入りませんので、当初申告時に手続きをした税理士に知られずに手続きをおこなうことが可能です。

亡くなってから5年10ヵ月以内であれば、相続税申告書の内容を修正し、払い過ぎていた相続税を返金してもらうことができます。当初申告した相続税の金額が適正であったかどうか、確認したい方は佐藤和基税理士事務所にご相談ください。

佐藤和基税理士事務所は相続専門の税理士事務所で、相続税の還付請求の実績が豊富です。相続税申告書の確認は無料で承っておりますのでお気軽にご相談ください。

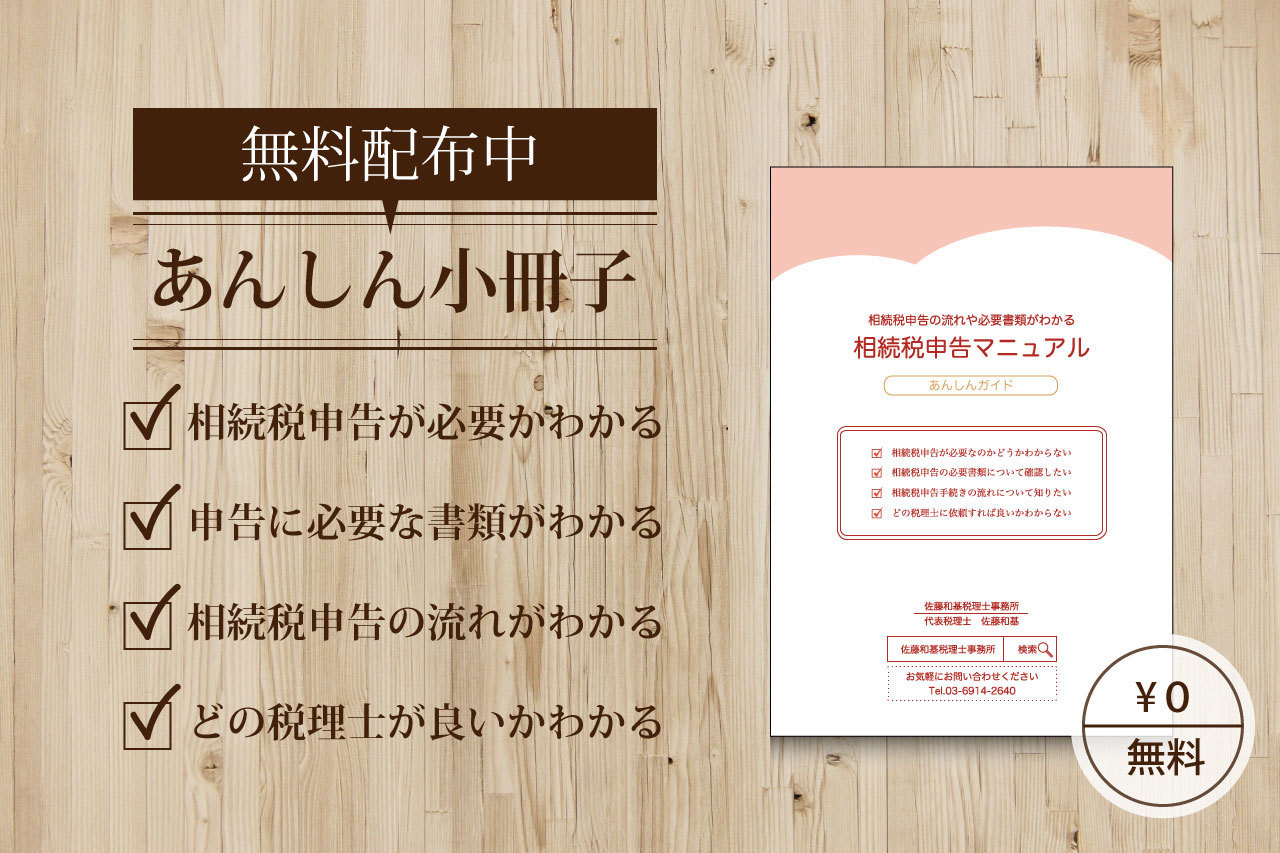

相続税申告マニュアルを無料で進呈

相続税申告マニュアルとは、相続税申告の流れや必要書類について解説したマニュアルです。税理士選びのポイントや佐藤和基税理士事務所が選ばれる理由についても紹介していますので、ご参考にしていただきますと幸いです。

相続税申告マニュアルをご希望の方はフォームに必要事項を入力のうえ「送信する」をクリックしてください。相続税申告マニュアルのダウンロードURLをメールにてお送りします。なお、相続税申告マニュアルのダウンロードは無料です。

また、相続に関するお役立ち情報をお伝えしているメールマガジンを無料で配信しておりますので、関心がある方は「メルマガを受け取る」を選択してください。

入力がうまくいかない場合は、上記内容をご確認のうえメールにてご連絡ください。

送信先アドレス:info@souzoku-satou.com