一時所得の税率と計算方法|生命保険金の所得税と相続税

生命保険の被保険者と保険料負担者が同一である場合、保険金に相続税が課税されます。しかし、保険料負担者と保険金受取人が同一である場合、保険金の受け取りが一時所得となり所得税が課税されます。この規定を利用して相続税の納税資金対策ができます。

こちらのページでは保険金を一時所得として受け取り納税資金対策をする方法についてご説明します。一時所得の税率と計算方法についても解説しますのでご参考にしてください。

一時所得とは臨時的・偶発的な所得のことです。営利目的の行為から得た所得ではなく、労務の対価や資産譲渡の対価として得たものではない、一時的な所得のことを一時所得と言います。下記の所得が一時所得に該当します。

一時所得の例

・生命保険の一時金

・懸賞や福引きの賞金品

・競馬や競輪の払戻金

・法人から贈与された金品

・遺失物拾得者や埋蔵物発見者の受ける報労金等

一時所得に課税される所得税の計算方法についてご説明します。

まず、課税所得金額を計算します。課税所得金額は一時所得として得た金額から、その所得を得るためにかかった経費と特別控除額を引き、2分の1を乗じると求められます。

特別控除額は最大50万円です。一時所得の金額から経費を差し引いた金額が50万円以上であれば特別控除額は50万円になります。一時所得の金額から経費を差し引いた金額が50万円未満であれば、特別控除額はその金額と同額になります。つまり、一時所得の金額から経費を差し引いた金額が50万円未満であれば所得税は課税されません。

一時所得の課税所得金額の計算式

(一時所得の金額-経費-特別控除額)×1/2=一時所得の課税所得金額

課税所得金額を他の所得金額と合計して総所得金額を求め、総所得金額に応じた税率で所得税を計算します。総所得金額に応じた所得税の税率と控除額は下記のとおりです。

| 総所得金額 | 税率 | 控除額 |

|---|---|---|

| 195万円以下 | 5% | 0円 |

| 195万円超~330万円以下 | 10% | 97,500円 |

| 330万円超~695万円以下 | 20% | 427,500円 |

| 695万円超~900万円以下 | 23% | 636,000円 |

| 900万円超~1,800万円以下 | 33% | 1,536,000円 |

| 1,800万円超~4,000万円以下 | 40% | 2,796,000円 |

| 4,000万円超 | 45% | 4,796,000円 |

仮に総所得金額が2,000万円の場合、所得税の税率は40%です。総所得金額2,000万円のうち一時所得として得た金額が1,000万円であれば一時所得に課税される所得税は1,000万円×0.4で400万円です。

なお、総所得金額2,000万円の所得税の税率は40%、控除額は2,796,000円ですので、総所得金額に課税される所得税は2,000万円×0.4-2,796,000円で5,204,000円となります。

所得税の計算式

総所得金額×税率-控除額=所得税の金額

生命保険金は被保険者、保険料負担者、保険金受取人の関係によって課税される税金が異なります。仮に、父親が被保険者、子供が保険金受取人の場合、保険料負担者によって課税される税金がどのようになるか下記の表にまとめました。なお、被保険者とは生命保険の対象となっている人のことを指します。

| 被保険者 | 保険料負担者 | 保険金受取人 | 税金 |

|---|---|---|---|

| 父親 | 父親 | 子供 | 相続税 |

| 父親 | 子供 | 子供 | 所得税 |

| 父親 | 母親 | 子供 | 贈与税 |

父親が自分自身に生命保険をかけ、子供が保険金を受け取る場合、保険金に対して相続税が課税されます。子供が父親に生命保険をかけ、子供が保険金を受け取る場合、保険金は一時所得となり、所得税が課税されることになります。母親が父親に生命保険をかけ、子供が保険金を受け取る場合、保険金に対して贈与税が課税されます。

生命保険金に課税される相続税と所得税の計算方法についてご説明します。

生命保険金に相続税が課税される場合の計算式

(保険金額-生命保険金等の非課税額)×税率=生命保険金の相続税

生命保険金には非課税枠があり、【500万円×法定相続人の数】が非課税となります。例えば生命保険金が3,000万円、法定相続人の数が2人の場合、500万円×2人で1,000万円が非課税となりますので、生命保険金3,000万円から1,000万円を差し引き、2,000万円に対して相続税が課税されます。生命保険金の非課税枠について詳しく知りたい方は「生命保険金にかかる相続税|非課税枠で相続税の節税対策」をご覧ください。

生命保険金から非課税枠を差し引き、相続税の税率を乗じた金額が生命保険金に課税される相続税です。相続税の税率や相続税の計算方法について詳しく知りたい方は「【相続税の計算方法】相続税の税率と計算の流れについて解説」をご覧ください。

生命保険金を一時所得として受け所得税が課税される場合の計算式

(保険金額-支払った保険料-50万円)×1/2×税率=生命保険金の所得税

所得税を計算する際、保険金額から支払った保険料と50万円を差し引き、2分の1を乗じることができますので、相続税の税率と所得税の税率が同じ場合は、生命保険金に所得税が課税された方が税金が安くなります。

ただし、相続税には生命保険金等の非課税枠がありますので、保険金額が非課税枠以下であれば一時所得として受け取らない方が良いでしょう。生命保険の非課税額を超える場合は超えた分について一時所得として受け取れるようにすると税金を抑えることができます。

生命保険金等の非課税枠を使い切っている状況で納税資金を増やすには生命保険金を一時所得として受け取ることをお勧めします。相続人にお金を贈与し、相続人が保険料負担者、被相続人が保険の対象者の生命保険に加入すると少ない税負担で納税資金を準備できます。

例えば、保険の対象者が父親、保険料負担者が長男、保険料が2,000万円(年額100万円)、保険金が2,000万円の生命保険に加入し、父親から長男に毎年100万円を贈与するとします。保険に加入してから10年後に父親が亡くなった場合、長男が受け取る保険金2,000万円に対して所得税が課税されます。

課税所得金額は(2,000万円-1,000万円-50万円)×1/2で425万円です。所得税の課税対象が425万円の場合の税率は20%、控除額は427,500円ですので、所得税の金額は425万円×0.2-427,500円で422,500円です。

生前贈与がおこなわれなかった場合は100万円×10年の1,000万円に対して相続税が課税されます。相続税の税率が40%の場合、1,000万円×0.4で400万円の相続税が課税され、手元に残る金額は600万円となります。

贈与をおこない、相続人が保険料負担者、被相続人が保険の対象者、保険金が2,000万円の生命保険に加入すると所得税として422,500円を納めるだけで2,000万円を受け取ることができます。手元に残る金額は2,000万円-422,500円で19,577,500円です。長男に贈与をおこない、長男が保険料を負担することで少ない税負担で納税資金を確保できたことになります。

| 納税資金対策の実施の有無 | 手元に残る金額 |

|---|---|

| 対策をしなかった場合 | 6,000,000円 |

| 対策をした場合 | 19,577,500円 |

なお、年間の贈与額が110万円以下であれば贈与税が課税されませんが、毎年一定の金額を贈与し続けると「定期贈与」とみなされる場合があります。定期贈与とは、毎年一定の金額を贈与することが決まっている贈与のことです。

例えば、1,000万円を100万円ずつに分けて毎年贈与するという取り決めをおこない、贈与をおこなった場合は定期贈与となります。定期贈与の場合は毎年の贈与金額が110万円以下であっても、定期贈与の取り決めをおこなった年に定期金に関する権利の贈与を受けたとして、贈与額の合計額に対して贈与税が課税されます。

毎年100万円を10年間にわたって贈与するという定期贈与の取り決めがおこなわれた場合、取り決めをおこなった年に1,000万円の定期金に関する権利を贈与したとして、1,000万円に対して贈与税が課税されます。

贈与を定期贈与とみなされないためには贈与する度に贈与契約書を作成しましょう。仮に10年間にわたって毎年100万円を贈与することが決まっていたとしても、贈与の都度、贈与契約書を結ぶことをお勧めします。また、贈与する金額や時期もできれば毎年同じではない方が良いと思います。毎年単発の贈与が発生しているとみなされるように贈与をおこなうと良いでしょう。定期贈与について詳しく知りたい方は「連年贈与と定期贈与の違いと注意点|110万円以下でも贈与税が課税」をご覧ください。

孫や子供に生命保険をかけ、保険料を親や祖父母が支払う場合、生命保険の相続税評価額は解約返戻金の金額となります。そのため、初期の解約返戻金が低額である生命保険を孫や子供にかけて、相続税対策をすることが可能です。孫や子供に生命保険をかけて相続税対策する方法について詳しく知りたい方は「生命保険で相続税対策|孫や子供に生命保険をかけて相続税を節税」をご覧ください。

生命保険の営業に関する資格は多々ありますが、私は相続財産再鑑定士の資格をお勧めします。相続財産再鑑定士の資格を取ることで相続税対策に関する生命保険の提案が通りやすくなります。相続財産再鑑定士について詳しく知りたい方は「生命保険の営業マンが相続財産再鑑定士の資格を活用した事例」をご覧ください。

佐藤和基税理士事務所は相続専門の税理士事務所です。佐藤和基税理士事務所の相続税申告サービスが選ばれる7つの理由について以下の動画にまとめましたのでご視聴いただきますと幸いです。

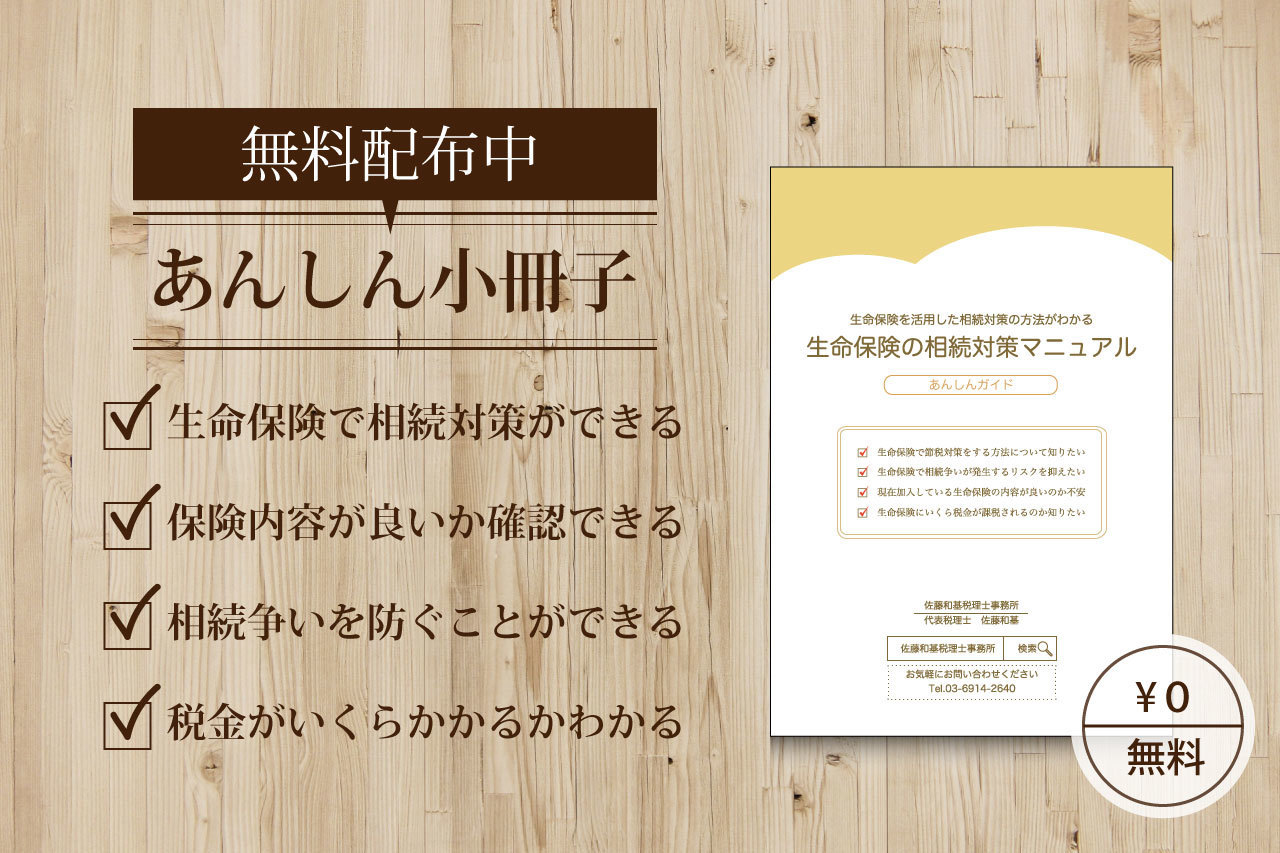

生命保険の相続対策マニュアルを無料で進呈

生命保険の相続対策マニュアルとは、生命保険をどのように活用すれば相続対策ができるのか解説したマニュアルです。加入している生命保険の内容は適切なのか、どのような生命保険に加入すれば良いのか、確認したい方はご参考にしてください。

生命保険の相続対策マニュアルをご希望の方はフォームに必要事項を入力のうえ「送信する」をクリックしてください。生命保険の相続対策マニュアルのダウンロードURLをメールにてお送りします。なお、ダウンロードは無料でおこなえます。

また、相続に関するお役立ち情報をお伝えしているメールマガジンを無料で配信しておりますので、関心がある方は「メルマガを受け取る」を選択してください。

入力がうまくいかない場合は、上記内容をご確認のうえメールにてご連絡ください。

送信先アドレス:info@souzoku-satou.com