家なき子特例の要件【改正版】|小規模宅地等の特例で相続税対策

小規模宅地等の特例とは一定の要件を満たすと土地の相続税評価額を最大80%減額できる制度です。故人と同居していた親族が土地を相続しないと小規模宅地等の特例は適用されないと思っている方がいらっしゃるのですが、実は、故人と同居していなかった親族でも小規模宅地等の特例が適用される場合があります。

非同居の親族であっても小規模宅地等の特例が受けられるという制度を「家なき子特例」と言います。こちらのページでは家なき子特例の概要についてご説明します。なお、平成30年度の税制改正によって家なき子特例の要件が見直されました。税制改正の内容についても解説しておりますのでご参考にしてください。

小規模宅地等の特例とは土地の評価額を最大80%減額できる制度です。仮に、土地の評価額が1億円であったとしても、小規模宅地等の特例が適用され土地の評価額が80%減額されたら土地の評価額が2,000万円になります。小規模宅地等の特例が適用されるか、適用されないかで相続税の金額が大きく変わります。

小規模宅地等の特例の対象となる土地は大きく3つあります。

小規模宅地等の特例の対象となる土地

- 特定居住用宅地・・・故人が居住用に使っていた土地

- 特定事業用宅地・・・故人が事業用に使っていた土地

- 貸付事業用宅地・・・故人が第三者に貸していた土地

小規模宅地等の特例の要件は適用される土地の種類によって異なります。特定居住用宅地等に適用する場合、まず、配偶者が相続するのであればその土地に住んでいなかったとしても小規模宅地等の特例を適用することができます。故人と同居の親族が相続する場合、その土地に住み続けるのであれば小規模宅地等の特例を適用することが可能です。

また、故人と生計一親族が住んでいた土地をその親族が相続し、そのまま住み続けた場合は小規模宅地等の特例を適用できます。生計一親族とは生計を共にしていた親族のことです。

特定事業用宅地等に小規模宅地等の特例を適用するには故人が亡くなる前からその土地で事業をおこなっている必要があります。そして、土地を相続した人が事業を継続していなければなりません。

貸付事業用宅地等に小規模宅地等の特例を適用するには故人が亡くなる前からその土地で不動産の貸付事業をおこなっている必要があります。そして、土地を相続した人が不動産の貸付事業を継続していなければなりません。

小規模宅地等の特例の適用面積や減額率などについて詳しく知りたい方は「小規模宅地等の特例の要件【改正版】|土地の相続税評価を最大8割減」をご覧ください。

例えば、母親と子供が2人暮らしをしていて、母親が亡くなった場合、同居していた子供が土地を相続してその土地に住み続けると小規模宅地等の特例が適用されます。母親が亡くなった後、その土地を事業用に使ってしまうと別の用途で使用することになり小規模宅地等の特例が適用されませんので注意してください。

家なき子特例とは故人と同居していなかった親族であっても以下の6つの要件を全て満たせば小規模宅地等の特例が受けられるという制度です。

故人に配偶者がいたり、故人が他の親族と同居していた場合は家なき子特例を受けることができません。故人に配偶者も同居の親族もいない場合は家なき子特例を受けられる可能性があります。

相続開始前3年以内に相続人が自己所有の家に住んだことがある場合は家なき子特例を受けることができません。相続開始前3年以内に自己所有の家に住んだことがない場合は家なき子特例を受けられる可能性があります。

相続開始前3年以内に相続人が3親等以内の親族が所有している家に住んでいた場合は家なき子特例を受けることができません。相続開始前3年以内に3親等以内の親族が所有している家に住んでいない場合は家なき子特例を受けられる可能性があります。

相続開始前3年以内に相続人と特別な関係がある法人が所有している家に住んでいた場合は家なき子特例を受けることができません。相続開始前3年以内に特別な関係の法人が持つ家に住んでいない場合は家なき子特例を受けられる可能性があります。なお、「特別な関係の法人」とは親族が経営する法人などが該当します。

相続開始時に住んでいる家を過去に一度でも所有したことがある場合は家なき子特例を受けることができません。相続開始時に住んでいる家を所有したことがなければ家なき子特例を受けられる可能性があります。

被相続人が亡くなった日から10ヵ月以内に土地を売却した場合は家なき子特例を受けることができません。被相続人が亡くなった日から10ヵ月間、土地を売却していない場合は家なき子特例を受けられる可能性があります。

平成30年度の税制改正前は相続開始前3年以内に自己所有の家に住んでいない別居の親族であれば家なき子特例を受けることができました。しかし、平成30年度の税制改正によって以下の要件が追加されました。

税制改正によって家なき子特例に追加された要件

・3年以内に3親等以内の親族の家に住んでいない

・3年以内に特別な関係の法人が持つ家に住んでいない

・相続開始時に住んでいる家を過去所有したことがない

これまでは家なき子特例を適用するために家を所有していない孫に相続させる方がいました。しかし、相続開始前3年以内に孫が親の持ち家に住んでいた場合は家なき子特例を受けることができなくなりました。なお、孫が親元を離れ賃貸物件に住んで3年が経過していれば家なき子特例を受けることが可能です。

また、これまでは家なき子特例を適用するために家を売却し、その家に賃貸で住み続ける方がいました。しかし、税制改正後は過去に一度でも所有したことのある家に住んでいた場合、家なき子特例を受けることができなくなりました。

平成30年度の税制改正の内容について詳しく知りたい方は「平成30年度の相続税・贈与税の税制改正大綱のポイント【2018年度】」をご覧ください。

家なき子特例の要件を満たしている土地であれば全ての土地を減額できるというわけではありません。家なき子特例を適用できる土地の面積は最大330㎡です。仮に土地の面積が500㎡である場合、330㎡は減額することができますが残りの170㎡は減額されません。

なお、家なき子特例の減額率は80%です。土地の評価額が1億円で面積が500㎡の場合、500㎡のうち330㎡の土地の評価額を80%減額することが可能ですので、減額できる金額は以下のとおりです。

1億円÷500㎡×330㎡×0.8=5,280万円

したがって、土地の評価額は1億円から5,280万円を差し引き4,720万円となります。なお、土地の評価方法について詳しく知りたい方は「路線価方式と倍率方式の計算方法|倍率地域の土地の相続税評価額」をご覧ください。

家なき子特例は両親とも亡くなり空き家となった家を賃貸暮らしの子供が相続し、その家に住むことを想定して作られた制度です。子供が家を持っている場合は基本的には適用されません。しかし、子供が家を持っていても下記の方法で家なき子特例の要件を満たすことが可能です。

孫を養子にして遺贈し家なき子特例を適用する

子供が家を持っている場合は家を持っていない孫を養子にして、遺言で養子にした孫に自宅を遺贈すると家なき子特例を受けることが可能です。ただし、孫が相続開始前3年以内に3親等以内の親族が所有している家に住んでいた場合は家なき子特例を受けることができませんので注意してください。

例えば、孫が大学を卒業し、実家を離れて3年以上賃貸暮らしをしていた場合はこの手法が使えます。孫を養子にすることで法定相続人が増え、相続税の基礎控除額や生命保険の非課税枠が増えますので、その点でも節税効果を得ることができます。養子縁組で相続税対策をする方法について詳しく知りたい方は「養子縁組とは|普通養子縁組と特別養子縁組の違いと代襲相続」をご覧ください。

ただし、孫が養子になった場合は相続税額の2割加算の対象者となり、養子の相続税額を1.2倍する必要があります。相続税額の2割加算について詳しく知りたい方は「相続税額の2割加算の計算方法|婿養子は二割加算の対象者なのか」をご覧ください。

土地の相続税対策をする方法について詳しく知りたい方は「土地の相続税対策|節税効果の高い特例と賃貸アパートの建築」をご覧ください。

家なき子特例は土地の評価額を大きく減額できるので相続税対策として有効な手法です。その他にも様々な相続税対策の手法がありますので、相続税対策をおこなう際には、あらゆる手法を考慮することをお勧めします。

相続税をできるだけ安くしたい方は佐藤和基税理士事務所にご相談ください。佐藤和基税理士事務所は相続税専門の税理士事務所で、相続税に関する知識や実績が豊富です。相続税について相談したい方はお気軽にお問合せいただきますと幸いです。

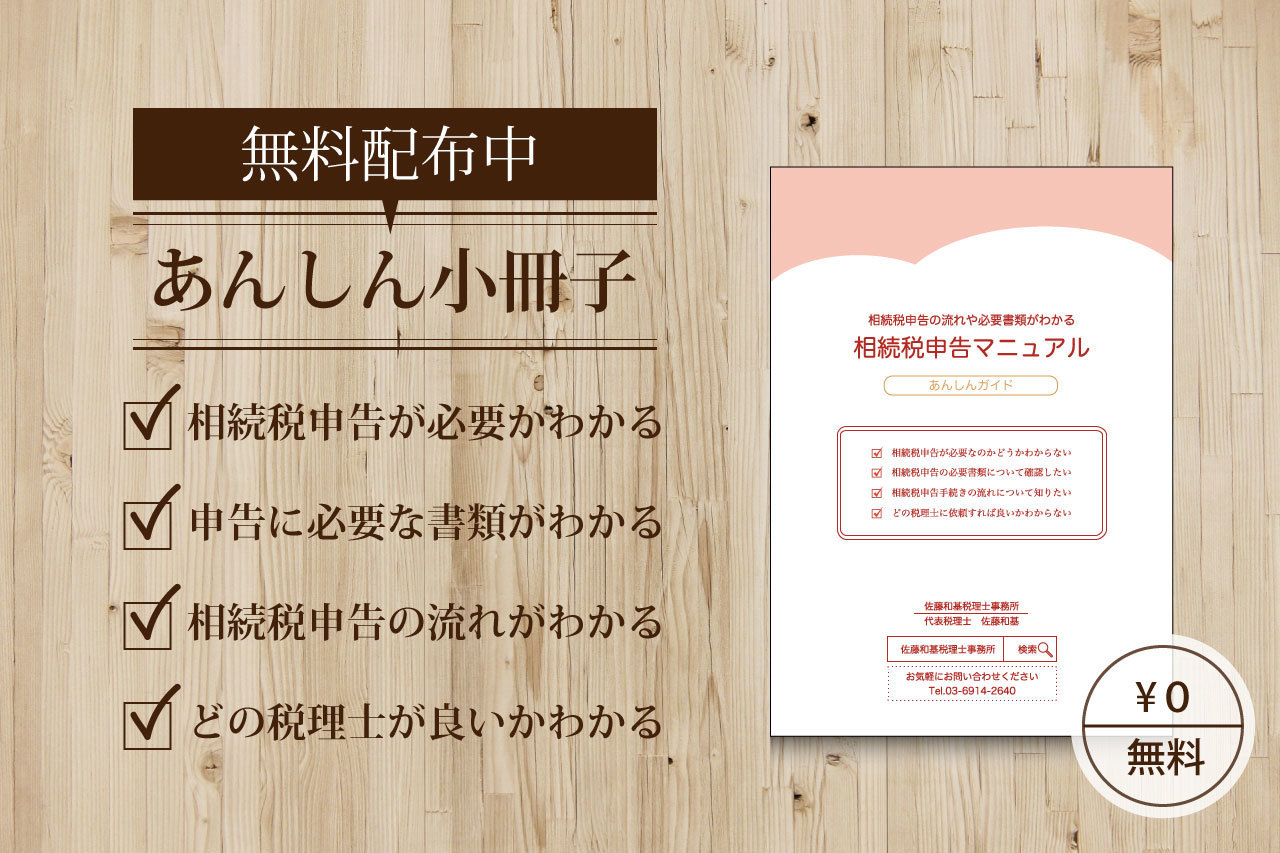

相続税申告マニュアルを無料で進呈

相続税申告マニュアルとは、相続税申告の流れや必要書類について解説したマニュアルです。税理士選びのポイントや佐藤和基税理士事務所が選ばれる理由についても紹介していますので、ご参考にしていただきますと幸いです。

相続税申告マニュアルをご希望の方はフォームに必要事項を入力のうえ「送信する」をクリックしてください。相続税申告マニュアルのダウンロードURLをメールにてお送りします。なお、相続税申告マニュアルのダウンロードは無料です。

また、相続に関するお役立ち情報をお伝えしているメールマガジンを無料で配信しておりますので、関心がある方は「メルマガを受け取る」を選択してください。

入力がうまくいかない場合は、上記内容をご確認のうえメールにてご連絡ください。

送信先アドレス:info@souzoku-satou.com