生命保険金にかかる相続税|非課税枠で相続税を節税できる

生命保険で相続税対策ができるという話を聞いたことがある方は少なくないと思います。しかし、なぜ生命保険金で相続税対策ができるのか、その仕組みについて十分に理解されていない方や誤って理解してしまっている方もいらっしゃいます。こちらのページでは生命保険で相続税対策ができる仕組みについて解説しますのでご参考にしてください。

生命保険金は被相続人が亡くなった時点で所有していた財産ではありません。そのため、民法上では生命保険金は相続財産ではありませんが、相続税法上では生命保険金を相続財産とみなし、相続税を課税します。生命保険金のように相続財産とみなして相続税を課税する財産をみなし相続財産と言います。みなし相続財産について詳しく知りたい方は「みなし相続財産とは|生命保険金等と死亡退職金等の非課税枠の計算例」をご覧ください。

被相続人の死亡によって取得した生命保険金で、その保険料を被相続人自身が負担していた場合は相続税が課税されますが、生命保険金には相続税の非課税枠があります。

法定相続人とは民法で定められた相続人のことです。仮に法定相続人が3人の場合、500万円×3人で生命保険金等の非課税枠は1,500万円となります。生命保険金等が1,500万円以下であれば相続税がかからず、1,500万円を超えた場合であっても超えた分のみに相続税が課税されます。誰が法定相続人になるかについて詳しく知りたい方は「法定相続人の範囲と相続順位|誰が遺産をいくら相続するのか」をご覧ください。

法定相続人が妻・長男・二男の3人で、相続財産が5,000万円、生命保険金が2,000万円の場合の相続税の計算方法についてご説明します。法定相続人が3人ですので、生命保険金等の非課税枠は500万円×3人で1,500万円です。生命保険金の金額は2,000万円ですので、2,000万円-1,500万円で500万円が課税対象となります。

生命保険金の課税対象である500万円を相続財産5,000万円に加算すると5,500万円ですので相続税の課税対象の合計は5,500万円です。ただし、相続税には基礎控除額があり、【3,000万円+(600万円×法定相続人の数)】を相続税の課税対象から差し引くことができます。

相続税の基礎控除額は3,000万円+(600万円×3人)で4,800万円ですので、課税対象の合計額5,500万円から4,800万円を差し引き、700万円となります。なお、課税対象の合計額が相続税の基礎控除額以下であれば、相続税の申告や納税をおこなう必要はありません。

課税対象の合計額から相続税の基礎控除額を差し引いた金額を、法定相続分のとおりに相続したと仮定して各法定相続人の相続税を計算し、合算します。そして、実際の遺産取得割合に応じて相続税を分配します。相続税の計算方法について詳しく知りたい方は「【相続税の計算方法】遺産に税金がいくらかかるのか解説」をご覧ください。

生命保険金等の受取人が複数人の場合でも生命保険金等の非課税枠は適用されます。500万円×法定相続人の数で算出した非課税枠を受け取った保険金の額に応じて分配します。

例えば、法定相続人が妻・長男・二男の3人で、妻が生命保険金を3,000万円、長男が生命保険金を1,500万円、二男が生命保険金を500万円受け取ったとします。この場合、生命保険金等の非課税枠は500万円×3人で1,500万円、生命保険金の合計額は3,000万円+1,500万円+500万円で5,000万円となります。

妻の生命保険金等の非課税枠は、非課税枠の合計額1,500万円×受け取った生命保険金3,000万円÷生命保険金合計5,000万円で900万円です。受け取った生命保険金3,000万円から非課税額900万円を差し引き、2,100万円に対して相続税が課税されます。

長男の生命保険金等の非課税枠は、非課税枠の合計額1,500万円×受け取った生命保険金1,500万円÷生命保険金合計5,000万円で450万円です。受け取った生命保険金1,500万円から非課税額450万円を差し引き、1,050万円に対して相続税が課税されます。

二男の生命保険金等の非課税枠は、非課税枠の合計額1,500万円×受け取った生命保険金500万円÷生命保険金合計5,000万円で150万円です。受け取った生命保険金500万円から非課税額150万円を差し引き、350万円に対して相続税が課税されます。

| 法定相続人 | 生命保険金 | 非課税額 | 課税対象 |

|---|---|---|---|

| 妻 | 3,000万円 | 900万円 | 2,100万円 |

| 長男 | 1,500万円 | 450万円 | 1,050万円 |

| 二男 | 500万円 | 150万円 | 350万円 |

生命保険金は人が亡くなった時に受け取りますので、相続税が課税されると思われている方が多いのですが、保険料を負担している人によって、所得税や贈与税が課税される場合があります。なお、被保険者とは保険の対象となっている人のことです。

生命保険の保険料を被相続人自身が負担していた場合は生命保険金に相続税が課税されます。例えば、父親が自分自身を被保険者とした生命保険に加入し、保険金の受取人を子供とした場合、生命保険金に対して相続税が課税されます。

生命保険金に対して相続税が課税される場合は生命保険金等の非課税枠を適用することができます。ただし、法定相続人以外の人が生命保険金を受け取った場合は生命保険金等の非課税枠が適用されません。また、法定相続人であっても相続放棄をしてしまうと生命保険金等の非課税枠が適用されません。相続放棄について詳しく知りたい方は「相続放棄のメリットとデメリット|親の借金を相続しない方法」をご覧ください。

生命保険の保険料を保険金受取人が負担していた場合は生命保険金に所得税が課税されます。例えば、子供が父親に生命保険をかけ保険金の受取人を子供とした場合、生命保険金に所得税が課税されます。生命保険金に所得税が課税される場合の税金の計算方法については「生命保険金を一時所得で受け取る場合の税金|相続税が所得税に」をご覧ください。

保険料負担者、被保険者、保険金受取人が全て異なる場合は生命保険金に贈与税が課税されます。例えば、妻が夫に生命保険をかけ、保険金の受取人を子供とした場合、生命保険金に対して贈与税が課税されます。贈与税の計算方法については「生前贈与の2つのメリットと4つのデメリット【相続税の節税対策】」をご覧ください。

父親が保険の対象者で保険金受取人が子供の場合、保険料負担者によって課税される税金がどのようになるのか一覧にまとめました。

| 保険の対象者 | 保険料負担者 | 保険金受取人 | 税金 |

|---|---|---|---|

| 父 | 父 | 子 | 相続税 |

| 父 | 子 | 子 | 所得税 |

| 父 | 母 | 子 | 贈与税 |

生命保険で相続税の節税対策をする方法を3つご紹介します。

生命保険に未加入で余裕資金がある場合は一時払い終身保険という生命保険に加入することをお勧めします。一時払い終身保険とは契約時に保険料を一括で支払い、一生涯の死亡保障が得られる生命保険です。支払った保険料と同等の保険金を受け取ることが可能です。

預貯金が1億円で法定相続人が3人いる人が、保険料1,500万円で保険金額が1,500万円の一時払い終身保険に加入する場合の相続税について考えてみましょう。

まず、法定相続人が3人ですので生命保険金等の非課税枠は500万円×3人で1,500万円となります。生命保険金が1,500万円ですので、非課税額1,500万円を差し引くと0円になりますので生命保険金に対して相続税は課税されません。

生命保険に加入しない場合は預貯金1億円に相続税が課税されますが、保険料が1,500万円の生命保険に加入すると預貯金が8,500万円になり、8,500万円に相続税が課税されます。

生命保険に加入しない場合も加入する場合も、相続人が受け取る金額の合計は1億円ですが、生命保険に加入すると相続税の課税対象となる金額を1,500万円下げることができます。なお、一時払い終身保険は保険会社によって90歳まで加入できるものもありますが、マイナス金利の影響で今後販売中止になる可能性があります。

孫や子供に生命保険をかけ、その保険料を祖父母や親が支払う場合、生命保険の相続税評価額は解約返戻金となります。解約返戻金とは生命保険を解約した時に払い戻されるお金のことです。なお、生命保険を相続した人が、その後の保険料を支払うことになります。

初期の解約返戻金が低額で、後々解約返戻金の金額が上がる生命保険を孫や子供にかけることで、生命保険の解約返戻金が低い時に相続し、解約返戻金が上がってから多額の解約返戻金を受け取ることが可能です。孫や子供に生命保険をかけ、相続税対策をする方法については「生命保険で相続税対策|孫や子供に生命保険をかけて相続税を節税」をご覧ください。

保険料の負担者と保険金の受取人が同一の場合、一時所得となり所得税が課税されることになりますが、この制度を利用して節税対策をする方法があります。生命保険金を一時所得として受け取り節税対策をする方法について詳しく知りたい方は「生命保険金を一時所得で受け取る場合の税金|相続税が所得税に」をご覧ください。

生命保険には節税効果以外にも様々なメリットがあります。相続対策として活用できる生命保険のメリットを3つ紹介します。

遺言書が無い場合、相続人全員で遺産分割協議をおこない、合意のうえ遺産を分けます。しかし、生命保険は受取人だけで手続きをすることができますので、他の相続人の了承を得ることなく受け取ることが可能です。遺産分割協議について詳しく知りたい方は「相続財産の協議分割と指定分割とは|遺言書がなければ遺産分割協議」をご覧ください。

相続する財産には借金も含まれます。借金の金額が大きい場合には相続放棄を選択する相続人も少なくありません。しかし、生命保険は相続放棄をしても受け取ることが可能です。相続放棄について詳しく知りたい方は「相続放棄のメリットとデメリット|親の借金を相続しない方法」をご覧ください。

遺留分とは遺言により財産を取得できない相続人であっても最低限保証されている取得分のことです。もらえる財産が遺留分より少ない場合、他の相続人に請求することが可能です。しかし、生命保険は遺留分の計算に含まれないので渡したい人に多くの財産を渡せます。

ただし、極端に不公平となってしまう場合は生命保険金が遺留分の計算に含められてしまう場合もあります。遺留分について詳しく知りたい方は「相続の遺留分の割合|兄弟・孫・子供・親・配偶者が持つ権利」をご覧ください。

生命保険の営業マンの方で他の営業マンとの差別化を図るため、資格を取得する方は少なくありません。資格を持つことでお客様の信頼が得られ、商談に繋がりやすくなります。

生命保険の営業マンの方に特におすすめの資格は相続財産再鑑定士です。多くの生命保険の営業マンが相続財産再鑑定士の資格を活用して相続マーケットを開拓し、営業成績を伸ばしています。相続財産再鑑定士の資格の活用事例について詳しく知りたい方は「生命保険の営業マンが相続財産再鑑定士の資格を活用した事例」をご覧ください。

佐藤和基税理士事務所は相続専門の税理士事務所です。佐藤和基税理士事務所の相続税申告サービスが選ばれる7つの理由について以下の動画にまとめましたのでご視聴いただきますと幸いです。

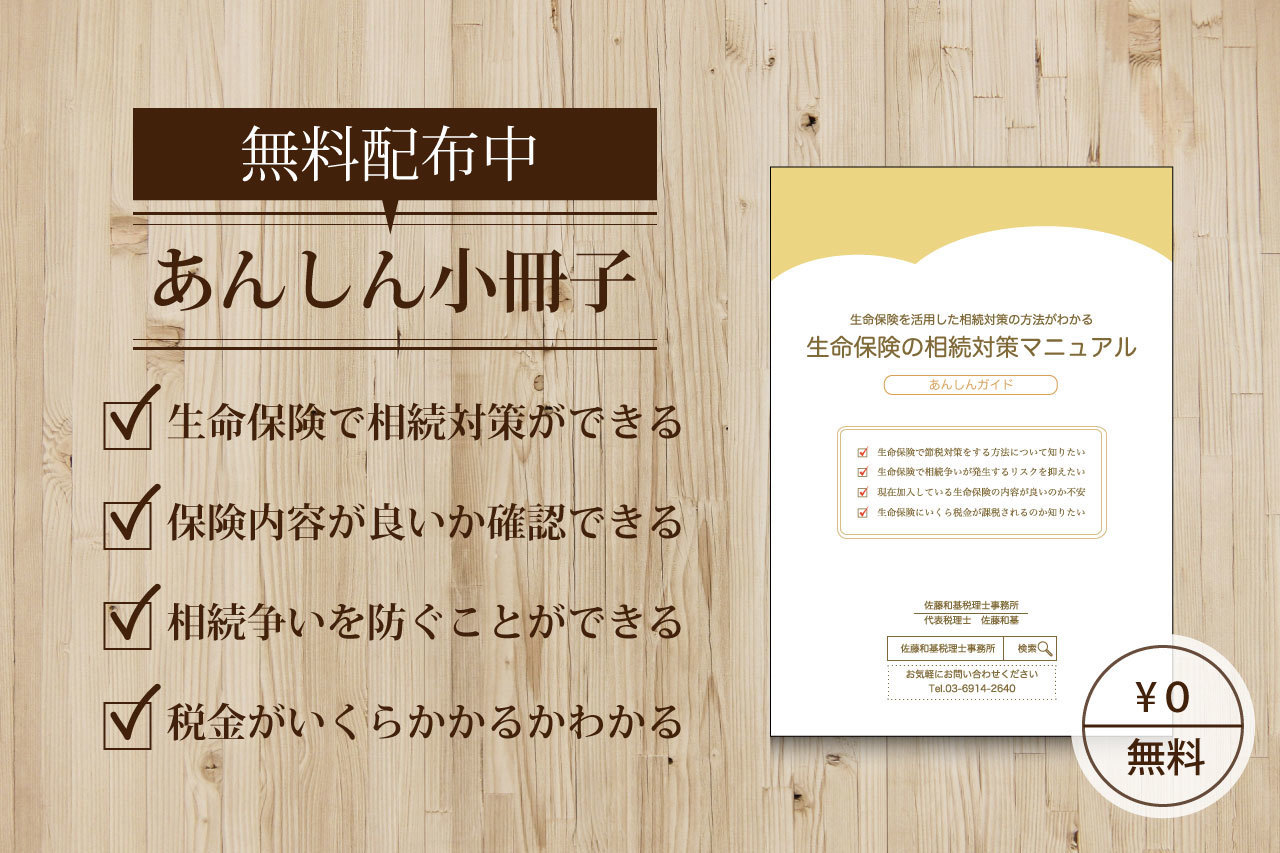

生命保険の相続対策マニュアルを無料で進呈

生命保険の相続対策マニュアルとは、生命保険をどのように活用すれば相続対策ができるのか解説したマニュアルです。加入している生命保険の内容は適切なのか、どのような生命保険に加入すれば良いのか、確認したい方はご参考にしてください。

生命保険の相続対策マニュアルをご希望の方はフォームに必要事項を入力のうえ「送信する」をクリックしてください。生命保険の相続対策マニュアルのダウンロードURLをメールにてお送りします。なお、ダウンロードは無料でおこなえます。

また、相続に関するお役立ち情報をお伝えしているメールマガジンを無料で配信しておりますので、関心がある方は「メルマガを受け取る」を選択してください。

入力がうまくいかない場合は、上記内容をご確認のうえメールにてご連絡ください。

送信先アドレス:info@souzoku-satou.com