貸家建付地の賃貸割合を見直し相続税還付に成功した事例

相続税を申告した人のうち、税務調査が入るのは全体の20%ほどです。税務調査が入るとほとんどの場合、増額要素を指摘され、相続税の金額が上がってしまいます。しかし、税務署の指摘事項が全て正しいかというとそうではありません。実は、税務署の指摘事項をくつがえし、払い過ぎた分を返金してもらえるケースもあります。

こちらのページでは税務調査を受け相続税が増額された後、税務署に更正の請求をおこない、払い過ぎていた分を返金してもらうことに成功した事例をご紹介します。なお、税務署に更正の請求をおこない相続税を返金してもらうことを「相続税還付」と言います。相続税を取り戻したい方は参考にしてください。

目次

本事例は、既に税務調査が終わった方から相続税申告書の診断をご依頼いただいた時の事例です。知り合いの方から「払った相続税を取り戻せるかもしれない」という話を聞いて、弊所に相談に訪れました。

依頼者の方は「税務調査が済んでいるので相続税申告書の見直しをしても減額要素は無いだろう」と思われていたのですが、申告書の診断は無料とのことで念のため診断を依頼されました。

弊所で相続税申告書の内容を確認したところ、貸家建付地の不動産評価について気になる箇所を見つけました。

貸家建付地とは、賃貸用の建物が建っている土地のことです。例えば、自分が持っている土地にアパートを建築し、アパートを人に貸しているのであれば、その土地は貸家建付地となります。相続税申告書の貸家建付地の評価額を確認したところ、減額できる可能性がありました。

貸家建付地の評価額は以下のように計算します。

貸家建付地の評価の計算方法

自用地評価額×(1-借地権割合×借家権割合×賃貸割合)=評価額

借地権割合とは

借地権割合とは、土地の価値の中に借地権の価値がどのくらい占めているか示したものです。借地権割合は土地ごとに決められており、国税局のHPから確認することができます。

借家権割合とは

借家権割合とは、建物の借家権の割合です。相続税の計算をする場合の借家権割合は財産評価基本通達により一律30%と決められています。

賃貸割合とは

賃貸割合とは、貸し出されている部屋の割合です。部屋が全て貸し出されている場合は100%、貸し出されている部屋がない場合は0%となります。

対象となる土地は被相続人と相続人の共有持分で、一軒家が立っており、この一軒家は第三者に貸しています。この場合、賃貸割合は100%となります。しかし、相続税申告書を確認したところ、税務調査で賃貸割合を50%に修正するよう指摘を受けていました。

貸家建付地に立っているのが一軒家で土地と建物の持分割合が同じであれば賃貸割合が50%になることはありえません。なお、賃貸割合は低ければ低いほど土地の評価額が上がってしまうので、相続税が高くなってしまいます。

貸家建付地の評価額以外にも減額要素をいくつか見つけましたので、その旨を依頼者の方にお伝えしたところ、全ての減額要素について税務署に更正の請求をすることになりました。

更正の請求とは

更正の請求とは、既に申告済みの相続税申告書の内容を訂正し、払い過ぎていた分を返金してもらうことです。「相続税還付」とも呼ばれます。ただし、亡くなってから5年10ヵ月を過ぎてしまうと更正の請求をおこなうことはできません。

税務署の主張

更正の請求をおこなった後、税務署から弊所に連絡が入りました。他の相続税の減額については認めるが、貸家建付地の評価を50%から100%に訂正することはできないと言われました。税務署側の主張内容は以下のとおりです。

貸家建付地の評価に関する税務署側の主張

対象となる土地は被相続人が所有していた土地であり、土地の2分の1には被相続人所有の建物が立ち、残りの2分の1には相続人所有の建物が立っている。土地と建物の所有者が一致している部分に関しては貸家建付地と認めるが、所有者が一致していない部分に関しては貸家建付地と認めない。したがって貸家建付地の賃貸割合は50%である。

しかし、土地も建物も両方とも被相続人と相続人の共有持分です。税務署は土地の所有者は被相続人だけと主張していますが、土地は共同で所有していたのです。そこで、税務署に対して以下のように主張しました。

貸家建付地の評価に関する弊所側の主張

共有物の使用について、民法に以下の規定がある。

【民法第249条(共有物の使用)】

各共有者は共有物の全部について、その持分に応じた使用をすることができる。

上記の民法上の解釈からも、土地と建物の所有割合が同じ場合には土地の持分に応じた建物を所有することは当然のことである。よって、被相続人所有の建物部分も、相続人所有の建物部分も、両方それぞれが所有する土地に立っているので賃貸割合100%で評価する。

このような主張をおこなった結果、こちら側の主張が認められ賃貸割合は100%となり、相続税を減額することができました。その他の減額要素についても全て認められましたので、納めた相続税との差額を還付金として受け取ることができました。

税理士であっても相続税に精通していないと相続税の評価を誤ってしまいます。また、今回の事例のように税務署の主張が間違っていた場合に、適切な反論ができる税理士は多くはありません。

相続税申告の内容に誤りがなかったか確認したい方は佐藤和基税理士事務所にご相談ください。佐藤和基税理士事務所は相続税専門の税理士事務所で、相続に関する知識が豊富です。税務署に相続税の更正の請求をおこない、還付を受けた実績が数多くあります。

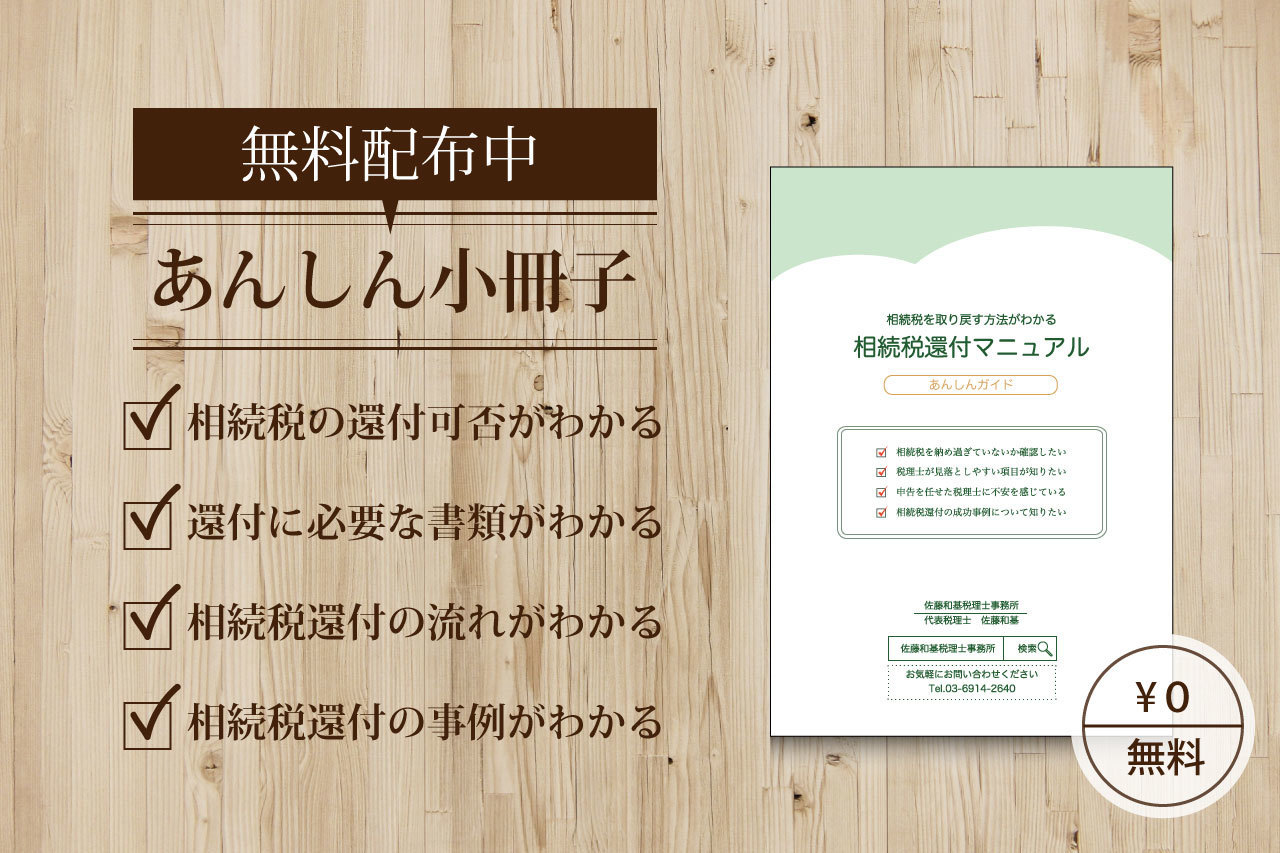

相続税還付マニュアルを無料で進呈

相続税還付マニュアルとは、相続税を払い過ぎていないか確認するためのポイントや相続税を取り戻す方法について解説したマニュアルです。税理士が見落としやすい減額要素や相続税還付の成功事例についても紹介していますのでご参考にしてください。

相続税還付マニュアルをご希望の方はフォームに必要事項を入力のうえ「送信する」をクリックしてください。相続税還付マニュアルのダウンロードURLをメールにてお送りします。なお、相続税還付マニュアルのダウンロードは無料です。

また、相続に関するお役立ち情報をお伝えしているメールマガジンを無料で配信しておりますので、関心がある方は「メルマガを受け取る」を選択してください。

入力がうまくいかない場合は、上記内容をご確認のうえメールにてご連絡ください。

送信先アドレス:info@souzoku-satou.com