2022年の相続税・贈与税の税制改正のポイント【令和4年】

令和3年12月10日に令和4年度の税制改正大綱が決定しました。こちらのページでは令和4年度の税制改正大綱のうち、相続税や贈与税など資産税関係の改正内容について解説します。過去の税制改正の内容については以下の記事をご覧ください。

・平成30年度の税制改正の内容

・平成31年度の税制改正の内容

・令和2年度の税制改正の内容

・令和3年度の税制改正の内容

・令和5年度の税制改正の内容

【適用期限】

住宅取得等資金に係る贈与税の非課税については、適用期限(令和3年12月31日)を令和5年12月31日まで2年延長します。

【非課税限度額】

非課税限度額は住宅用家屋の取得等に係る契約の締結時期にかかわらず、住宅取得等資金の贈与を受けて新築等をした次に掲げる住宅用家屋の区分に応じ、それぞれ次に定める金額とします。

〇省エネ等の住宅用家屋 1,000万円

〇一般の住宅用家屋 500万円

【既存住宅用地の要件】

適用対象となる既存住宅用家屋の要件について、築年数要件を廃止するとともに、新耐震基準に適合している住宅用家屋であることを加えます。

※登記簿上の建築日付が昭和57年1月1日以降の家屋については、新耐震基準に適合している住宅用家屋とみなします。

【受贈者の年齢要件】

受贈者の年齢要件を18歳以上(現行は20歳以上)に引き下げます。

上記の改正は令和4年1月1日以降に贈与により取得する住宅取得等資金に係る贈与税について適用します。

※受贈者の年齢要件については令和4年4月1日以降となります。

令和4年限りの措置として、商業地等(負担水準が60%未満の土地に限る)の令和4年度の課税標準額を、令和3年度の課税標準額に令和4年度の評価額の2.5%(現行は5%)を加算した額とします。

※ただし、当該額が評価額の60%を上回る場合には60%相当額とし、評価額の20%を下回る場合には20%相当額とします。まとめると下記の通りとなります。

負担水準70%超 当年度の評価額×70%

負担水準60%以上70%未満 前年度の課税標準額に据え置き

負担水準60%未満 前年度の課税標準額+当年度の評価額×2.5%

※負担水準は当年度の評価額に対する前年度の課税標準額の割合です。

農業経営基盤強化促進法等の改正を前提に、農用地利用集積計画の農用地利用集積等促進計画(仮称)への統合等の措置が講じられた後も、引き続き、農地等に係る相続税・贈与税の納税猶予制度を適用します。

博物館法の改正を前提に、同法の規定により登録を受けた博物館及び指定を受けた博物館に相当する施設について、審査基準の見直し等の措置が講じられた後も、引き続き、特定の美術品に係る相続税の納税猶予制度等を適用します。

非上場株式等に係る相続税・贈与税の納税猶予の特例制度について、特例承継計画の提出期限を1年延長します。

生前贈与について、節税を封じられるのではないかと議論がありましたが、今回の改正では生前贈与の節税を封じる改正はされませんでした。ただし、来年度以降に持ち越されて検討されることになっていますので、来年度以降に改正される可能性があります。

参考に令和4年度税制改正大綱の記述の一部を抜粋します。

令和4年度税制改正大綱の記述の一部抜粋

わが国では、相続税と贈与税が別個の税体系として存在しており、贈与税は、相続税の累進回避を防止する観点から高い税率が設定されている。このため、将来の相続財産が比較的少ない層にとっては、生前贈与に対し抑制的に働いている面がある一方で、相当に高額な相続財産を有する層にとっては、財産の分割贈与を通じて相続税の累進負担を回避しながら多額の財産を移転することが可能となっている。

今後、諸外国の制度も参考にしつつ、相続税と贈与税をより一体的に捉えて課税する観点から、現行の相続時精算課税制度と暦年課税制度あり方を見直すなど、格差の固定化防止等の観点も踏まえながら、資産移転時期の選択に中立的な税制の構築に向けて、本格的な検討を進める。

今回の改正では最も注目されていた生前贈与の節税封じは実施されませんでした。ただし、来年度以降に持ち越されて検討されることになっていますので、生前贈与での節税を検討している方については、早目に実施していく必要があるでしょう。

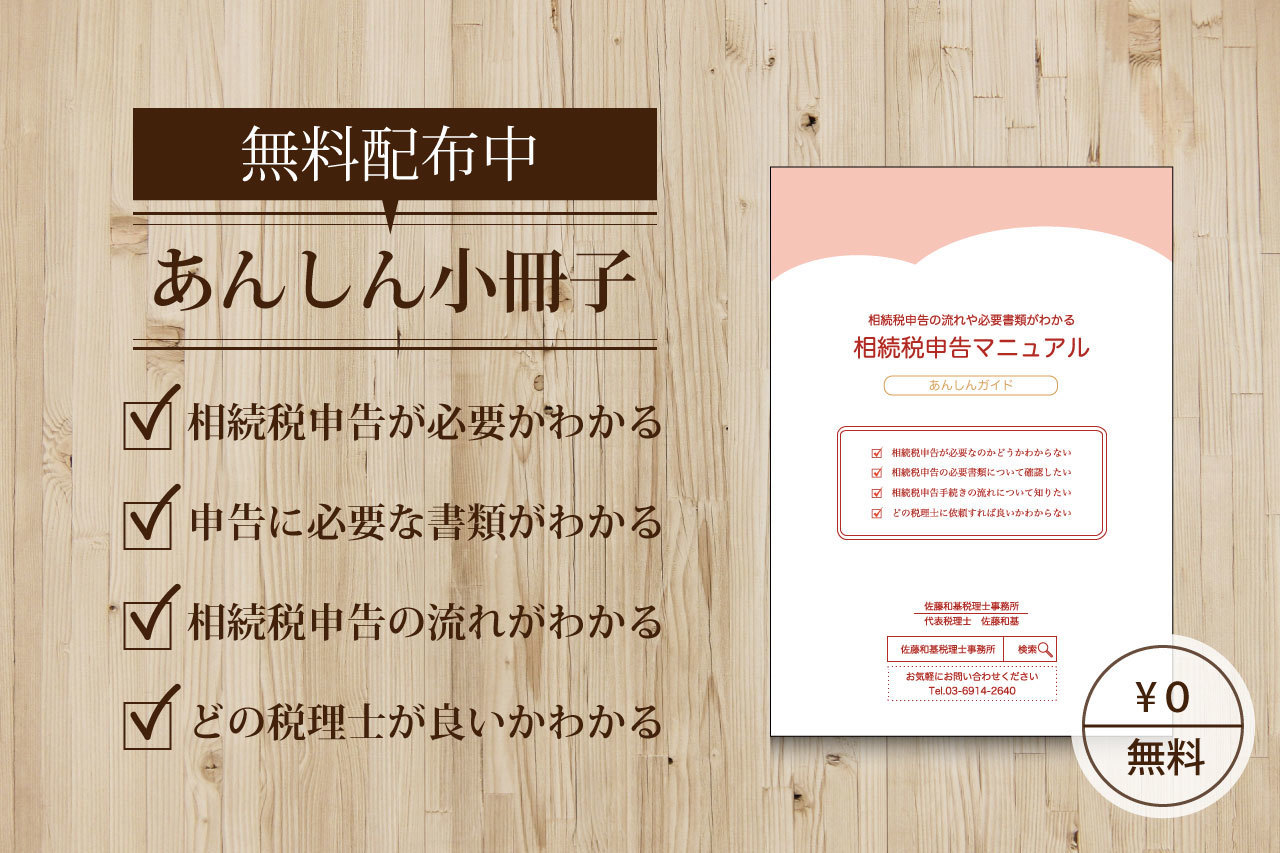

相続税申告マニュアルを無料で進呈

相続税申告マニュアルとは、相続税申告の流れや必要書類について解説したマニュアルです。税理士選びのポイントや佐藤和基税理士事務所が選ばれる理由についても紹介していますので、ご参考にしていただきますと幸いです。

相続税申告マニュアルをご希望の方はフォームに必要事項を入力のうえ「送信する」をクリックしてください。相続税申告マニュアルのダウンロードURLをメールにてお送りします。なお、相続税申告マニュアルのダウンロードは無料です。

また、相続に関するお役立ち情報をお伝えしているメールマガジンを無料で配信しておりますので、関心がある方は「メルマガを受け取る」を選択してください。

入力がうまくいかない場合は、上記内容をご確認のうえメールにてご連絡ください。

送信先アドレス:info@souzoku-satou.com